4.6/5 af 60+ tilfredsstillede kunder

Bliv klogere på regnskaber med en regnskabsanalyse

Ved at foretage en detaljeret regnskabsanalyse opnår du en klar forståelse for virksomhedens økonomiske styrke og soliditet. Denne analyse er vigtig, når du vil vurdere en virksomheds samlede værdi eller identificere økonomiske områder, der kræver øget opmærksomhed. Vi har i denne artikel samlet de nødvendige data og formler.

Vi har hjulpet over 1200+ danske virksomheder

Hvad indebærer en regnskabsanalyse?

En regnskabsanalyse indebærer en detaljeret undersøgelse og beregning af de mest centrale nøgletal i en virksomheds regnskab. Denne analyse skaber en fuldstændig forståelse af den økonomiske situation, hvilket er afgørende for at kunne igangsætte vækst, forøge virksomhedens værdi eller foretage kloge investeringer.

Sagt på en anden måde, tilbyder en regnskabsanalyse essentielle informationer, som danner grundlag for informerede beslutninger, opstilling af opnåelige målsætninger og udarbejdelse af strategier, der fremmer fortsat positiv udvikling og vækst.

Målet er at opnå en helhedsforståelse af de primære økonomiske nøgletal. Analysen er desuden et nyttigt værktøj til at spore virksomhedens progression og afgøre, om dens udvikling er positiv. Desuden kan regnskabsanalyse være et effektivt middel til at vurdere en potentiel kundes økonomiske stabilitet, især hvis de søger kredit.

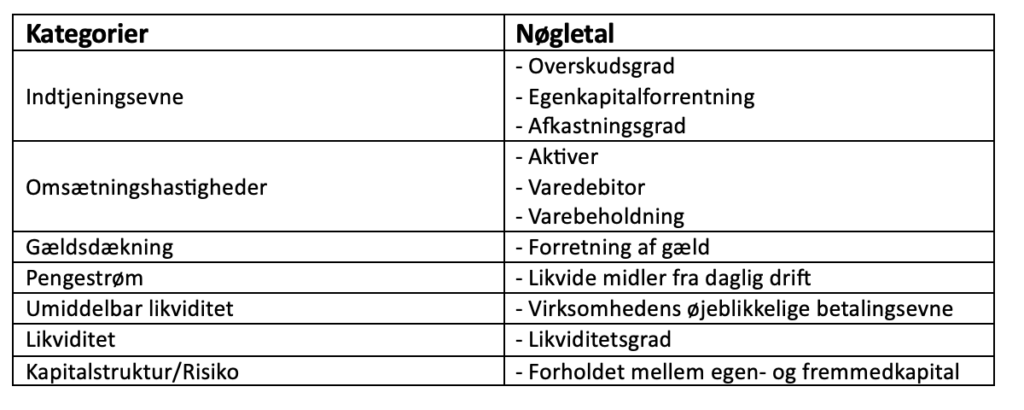

En typisk regnskabsanalyse vil inkludere en eller flere af følgende centrale elementer:

Hvordan adskiller intern og ekstern regnskabsanalyse sig fra hinanden?

Kerneforskellen mellem interne og eksterne regnskaber er, hvorvidt de offentliggøres. Typisk varierer indholdet også mellem de to. Som følge heraf kan man udføre varierende regnskabsanalyser baseret på disse to typer regnskaber.

Det eksterne regnskab er oftest kendt som årsrapporten, og det er denne rapport, der tjener som grundlag for den eksterne regnskabsanalyse. Denne analyse bør præsentere et retvisende overblik over virksomhedens økonomiske status og finansielle styrke. Eftersom årsrapporten er offentligt tilgængelig, vil den ikke nødvendigvis indeholde alle detaljer og vil ofte fokusere mere på det overordnede perspektiv end de specifikke detaljer.

Det interne regnskab, ofte benævnt som det interne årsregnskab, giver mulighed for en mere detaljeret undersøgelse af virksomhedens nøgletal. Dette gør, at man kan udføre en mere grundig regnskabsanalyse med det interne regnskab i forhold til det eksterne.

Mens det eksterne regnskab skal overholde bestemte regelsæt som f.eks. årsregnskabsloven, er det interne regnskab mere fleksibelt i sin opbygning. Selvom dette regnskab primært er fortroligt og kun til virksomhedens eget brug, kan eksterne parter som banker og andre interessenter, i undertiden anmode om indsigt for at evaluere aspekter som virksomhedens kreditværdighed.

Hvordan udfører man en regnskabsanalyse?

Vi har indtil nu givet en generel forklaring af, hvad en regnskabsanalyse indebærer. I dette og de følgende afsnit dykker vi dybere ned i, hvor de essentielle nøgletal findes, og den praktiske proces bag en regnskabsanalyse.

Selvom der findes mange metoder til at udføre analysen, bør den som minimum indeholde elementer som afkastningsgrad og overskudsgrad, vækstrater og omsætningshastigheder.

Det er dog ikke alle, der selv har tid til at håndtere deres regnskab. Derfor er det altid en god idé at overlade opgaven til eksperter. Hos Stadsrevisionen tilbyder vi skræddersyet hjælp til alle dine regnskabsbehov. Med erfarne revisorer og bogholdere med branchespeciale sikrer vi pålidelig assistance og løbende rådgivning. Vi tager os af alt fra bogføring af bilag til indberetning af årsregnskab, så du kan fokusere på din virksomheds vækst.

Centrale nøgletal i en regnskabsanalyse

En regnskabsanalyse udgør en solid base for en dybdegående vurdering af en virksomhed. Herunder finder du en liste over de mest relevante kategorier samt de nøgletal, der hører til hver kategori. Efterfølgende vil vi tage en nærmere kig på hver kategori og de tilhørende nøgletal individuelt.

I de kommende afsnit vil vi dykke ned i de specifikke nøgletal og guide dig i, hvordan de beregnes. Vi har inkluderet formler for hver enkelt, hvilket gør det nemt for dig at påbegynde din regnskabsanalyse.

Indtjeningsevne – kapaciteten til at generere indtægter ud over udgifterne

En vurdering af virksomhedens indtjeningsevne afdækker dens effektivitet i at skabe et positivt driftsresultat ud fra dens omsætning. Sagt på en anden måde illustrerer indtjeningsevnen, hvor stor en del af omsætningen, der repræsenterer overskud.

For at udføre denne analyse af indtjeningsevnen, vil du skulle anvende flere nøgletal. Frygt ikke – dette kræver ikke komplekse beregninger. Faktisk behøver man kun at regne på tre specifikke nøgletal for at fastslå den relative profitabilitet.

- Overskudsgrad

- Egenkapitalforrentning

- Afkastningsgrad

Herunder vil vi kort beskrive de tre omtalte nøgletal og forklare, hvordan du kan anvende deres resultater i din regnskabsanalyse.

Beregning af overskudsgraden:

Overskudsgraden, ofte refereret til som EBIT-margin, og den beregnes som procentsats. Denne nøgleindikator giver indsigt i, hvor stor en del af din omsætning der reelt set bliver til overskud – med andre ord, hvor stor en del af omsætningen der repræsenterer fortjeneste, efter driftsomkostningerne er fraregnet.

Som det fremgår, bestemmes overskudsgraden ved at tage resultatet fra den primære drift og dividere det med nettoomsætningen.

Hvis en virksomhed over en periode på 4-5 år konsekvent opretholder en høj overskudsgrad, indikerer det en effektiv styring af omkostningerne. Men det er essentielt at bemærke, at hvad der anses for at være en fremragende overskudsgrad i én branche, kan betragtes som middelmådig eller endda lav i en anden. Disse standarder kan variere markant fra en branche til den næste.

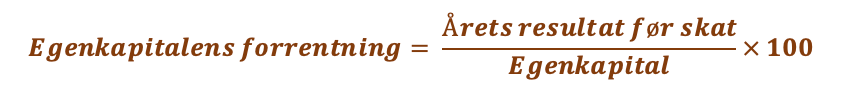

Beregning af egenkapitalforrentning:

Afkastningsgraden på egenkapitalen indikerer, hvordan den investerede kapital yder en afkastning. Sammen med andre nøgletal i en rentabilitetsanalyse giver den indsigt i virksomhedens effektivitet set ud fra et økonomisk perspektiv.

For at beregne forrentningen af egenkapitalen skal vi anvende årets resultat før skat og egenkapitalen. Til sidst ganger vi med 100 for at få nøgletallet til en procentdel.

Det er ideelt, at tallet for egenkapitalforrentningen er større end tallet for afkastningsgrad – som vil blive dybere belyst i det efterfølgende afsnit. Et lavere tal antyder typisk, at virksomheden mister penge på dens fremmedkapital forpligtelser (for eksempel lån eller anden form for gæld).

Når afkastningsgraden på egenkapitalen er højere end den generelle afkastningsgrad, indikerer det som oftest, at virksomheden opnår et højere udbytte af dens gæld (som et virksomhedslån) end de omkostninger, der er forbundet med at optage lånet.

Beregning af afkastningsgrad:

Afkastningsgraden illustrerer, hvor stort et overskud en investering har genereret i forhold til den kapital, der er indskudt i den. Dette nøgletal kan anvendes på tværs af forskellige brancher i en regnskabsanalyse for at vurdere virksomheders effektivitet i deres investeringsbeslutninger.

Resultat før renter er også kendt som resultat af primær drift. Begge termer betyder det samme. “Aktiver” i denne ligning repræsenterer gennemsnittet af virksomhedens aktiver.

At fastslå, hvad en optimal afkastningsgrad er, kan være komplekst. Det varierer baseret på faktorer såsom branchens normer, virksomhedens alder og overordnede investeringsstrategier. Dog kan en generel tommelfingerregel være, at den bør overstige den gængse markedsrente.

Hvis du står overfor udfordringen med at analysere dit regnskab, kan det virke som en overvældende opgave med mange ting at huske, men bare rolig. Stadsrevisionen går i dybden med dine tal, så du kan træffe beslutninger baseret på en solid regnskabsanalyse. Vi hjælper dig med at identificere nøgleområder for vækst og effektivitet.

Har du ikke selv tid til dit regnskab - eller har du måske bare brug for hjælp til den?

Hvis du står overfor udfordringen med at analysere dit regnskab, kan det virke som en overvældende opgave med mange ting at huske, men bare rolig. Stadsrevisionen går i dybden med dine tal, så du kan træffe beslutninger baseret på en solid regnskabsanalyse. Vi hjælper dig med at identificere nøgleområder for vækst og effektivitet.

Omsætningshastigheder - Hvor god virksomheden er til at udnytte sine aktiver

I bund og grund illustrerer de varierende omsætningshastigheder, hvordan en virksomhed effektivt anvender sine aktiver. Eftersom der findes adskillige omsætningshastigheder i en virksomheds regnskab, er det afgørende, at du tager højde for hver enkelt i din regnskabsanalyse.

- Aktivernes omsætningshastighed

- Varedebitorers omsætningshastighed

- Varebeholdningens omsætningshastighed

Nedenfor dykker vi dybere ned i de tre omsætningshastigheder. Her vil du støde på relevante formler og værktøjer, der gør det enkelt for dig at indhente de nødvendige nøgletal til din analyse af regnskabet.

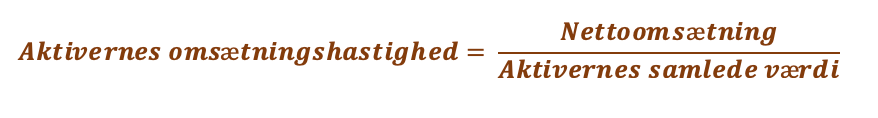

Beregning af omsætningshastigheden for aktiver:

Omsætningshastigheden for aktiver er et nøgleelement i regnskabsanalysen. Den afslører, hvor dygtig virksomheden er til at omsætte sine varer baseret på de aktiver, den har til rådighed på lageret.

For at beregne omsætningshastigheden for aktiver, skal du tage nettoomsætningen og dividere med den totale værdi af aktiverne.

Beregning af varedebitors omsætningshastighed:

Dette nøgletal viser, hvor effektivt en virksomhed får sine kunder til at afregne deres gæld. Et højt tal indikerer, at kunderne betaler hurtigt, hvilket betyder, at virksomheden har en kort kredittid.

For at finde varedebitors omsætningshastighed skal du dele nettoomsætningen med antallet af varedebitorer. Eksempelvis, hvis resultatet af denne udregning er 8, indikerer det, at kunderne i gennemsnit har haft 1,5 måneders kredit (12 måneder delt med 8 er lig med 1,5 måneder).

Beregning af varebeholdningens omsætningshastighed:

Omsætningshastigheden for varebeholdning er ligeledes kendt som omsætningshastigheden for varelageret. Dette nøgletal giver indsigt i, hvor mange gange en virksomheds lager bliver omsat på et år.

Formlen beskrevet tidligere kan anvendes til at udregne omsætningshastigheden for hele virksomhedens varelager eller for en specifik vare/varekategori over et år. Når det gælder en bestemt vare, bør man fokusere på forbruget og værdien af netop den vare i forbindelse med regnskabsanalyse.

Ideelt set bør omsætningshastigheden være høj. Men forventningerne kan variere baseret på den specifikke branche. Som virksomhed er det vigtigt at have varer tilgængelige på lager, men det er ikke hensigtsmæssigt at have alt for store mængder lagret over længere tid i forbindelse med regnskabsanalyse.

Hvis for eksempel nøgletallet viser 0,5, indikerer det, at kun halvdelen af lageret bliver omsat indenfor et år. Dette betyder, at en betydelig sum penge er bundet i varelageret i forhold til vareforbruget. Omvendt, hvis nøgletallet er 7,4, illustrerer det, at virksomheden omsætter sine varer 7,4 gange i løbet af et år.

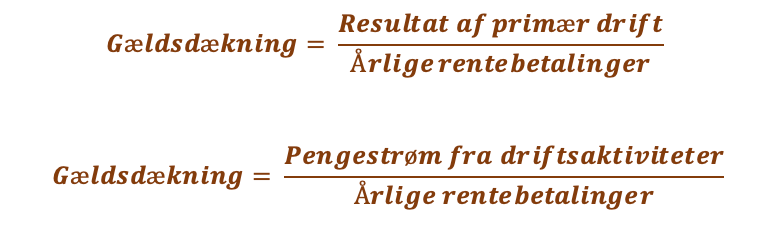

Gældsdækning – Analyse af virksomhedens evne til at overholde rentebetalinger

Ved at undersøge en virksomheds gældsdækning, får du indsigt i dens formåen til rettidigt at afvikle renteudgifter til kreditorer i forbindelse med regnskabsanalyse.

Det involverer en vurdering af, om virksomhedens indtjening er tilstrækkelig til at imødekomme de finansielle omkostninger, den muligvis står overfor. Dette koncept er også kendt som at forrente gælden.

Dette aspekt af regnskabsanalysen bliver særligt vigtigt, når fokus er på kredit – uanset om det handler om at yde kredit til en kunde eller modtage kredit selv. De to nøgletal inden for gældsdækning er stort set ens, der er dog en lille forskel i, hvad de fortæller dig.

“Resultat af primær drift” refererer til resultatet vist i resultatopgørelsen og baseres på indtægter og udgifter på faktureringstidspunktet. Imens fokuserer “Pengestrøm fra driftsaktiviteter” på de faktiske pengestrømme fra den daglige drift, med en vægtning på det tidspunkt, hvor penge faktisk udveksles.

Ideelt set bør nøgletallet for gældsdækning være så højt som muligt. En høj værdi indikerer nemlig, at virksomheden har en større kapacitet til rettidigt at afvikle sine renteudgifter over for kreditorerne i forbindelse med regnskabsanalyse.

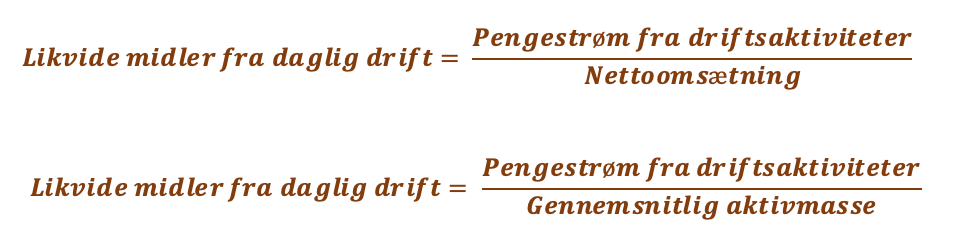

Pengestrøm – et overblik over penge ind og ud af virksomheden

Ved at integrere en pengestrømsopgørelse i din regnskabsanalyse opnår du en dybere forståelse for virksomhedens cash flow. Dette giver også et perspektiv på virksomhedens kapacitet til at skabe likvide ressourcer fra dens løbende drift i en bestemt tidsramme. Dette kan tilgås via to metoder:

Den første metode giver indsigt i, hvor stor en del af virksomhedens omsætning der omsættes til likvide midler. En høj værdi indikerer, at virksomheden er dygtig til at omdanne salg til kontanter.

Den anden metode giver os et klart billede af, hvor dygtig virksomheden er til at skabe likviditet ud fra sine aktiver. En højere værdi indikerer, at virksomheden er stærk i at omdanne sine aktiver til kontante midler i forbindelse med regnskabsanalyse.

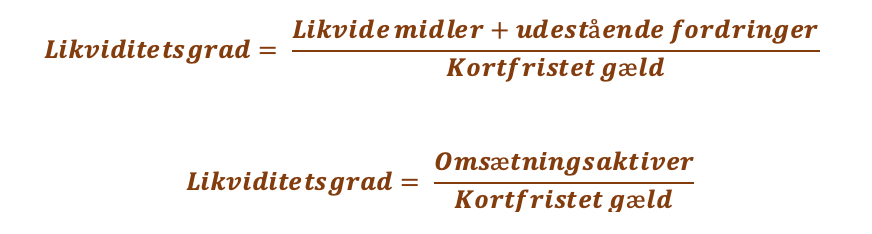

Likviditet og umiddelbar likviditet skildrer virksomhedens økonomiske tilstand

Det er fordelagtigt for en virksomhed at opretholde en høj likviditet. Derfor stræber man ofte efter et nøgletal, der er så højt som muligt i forbindelse med regnskabsanalyse. Dog, hvis virksomhedens likviditet er ekstraordinært høj, kan det være værd at overveje, om pengene kunne give en bedre forrentning gennem investeringer i stedet for blot at lade dem stå på en bankkonto.

Der er to centrale nøgletal, man kan fokusere på – likviditet og umiddelbar likviditet.

Likviditet:

Likviditetsgraden tilbyder generelt en mere præcis skildring af virksomhedens likviditet i forhold til den umiddelbare likviditet, forudsat at virksomheden opererer under normale forhold. Likviditetsgraden kan udregnes ved hjælp af to forskellige metoder i forbindelse med regnskabsanalyse.

Den første metode centrerer sig om de aktiver og fordringer, som hurtigt kan blive til kontanter. Med andre ord, denne beregning vurderer virksomhedens kapacitet til at honorere sine kortsigtede forpligtelser uden at skulle sælge sit varelager. Denne tilgang giver et forsigtigt skøn af likviditeten, idet den kun medtager de aktiver, som lettest konverteres til kontanter.

Den anden tilgang er mere omfattende og tager alle omsætningsaktiver i betragtning – som eksempelvis likvide beholdninger, kortfristede fordringer og varelager. Denne metode er mindre forsigtig end den første, da den bygger på antagelsen om, at virksomheden kan omdanne samtlige kortsigtede aktiver til kontanter for at dække de kortsigtede forpligtelser i forbindelse med regnskabsanalyse.

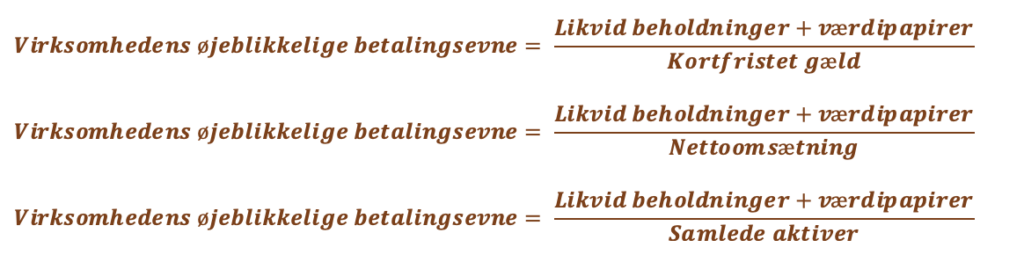

Umiddelbar likviditet:

Nøgletallet for umiddelbar likviditet anvendes i regnskabsanalyse for at vurdere en virksomheds evne til at betale baseret på dens tilgængelige likvide midler – det vil sige kontanter (i kassen, giro og bank) samt omsætningsværdipapirer.

Dette nøgletal kan udregnes ved hjælp af flere metoder.

En væsentlig detalje at være opmærksom på, når du udregner nøgletal for umiddelbar likviditet, er, at balancetallene er angivet i deres værdier ved periodens slutning (ultimo) – mens mange andre tal i regnskabsanalysen baserer sig på gennemsnittet mellem periodens start (primo) og slutning (ultimo).

Den første beregningsmetode illustrerer virksomhedens kapacitet til at afvikle dens kortsigtede forpligtelser ved hjælp af den likvide beholdning og værdipapirer – i praksis de mest likvide aktiver. En højere værdi indikerer en stærkere position for virksomheden til at dække dens kortsigtede forpligtelser med umiddelbart tilgængelige midler.

Den næste beregningsmetode viser os, hvilken proportion af virksomhedens samlede omsætning der er sikret af likvide midler og værdipapirer. Som altid er det et godt tegn, hvis værdien er høj, da det indikerer en større likvid reserve i relation til omsætningen.

Den tredje og sidste beregning kaster lys over, hvor stor en del af virksomhedens totale aktiver der er i form af likvide midler og værdipapirer. Et højere tal betyder en større likvid buffer i forhold til de totale aktiver på kort sigt.

Med vores ekspertise i regnskabsanalyse sikrer Stadsrevisionen, at ingen detalje overses. Vi tilbyder den indsigt, du behøver for at maksimere din virksomheds potentiale. Vi kan sammen omdanne data til handling.

Virker alle de nøgletal meget overvældende? Lad os håndtere dem for dig.

Med vores ekspertise i regnskabsanalyse sikrer Stadsrevisionen, at ingen detalje overses. Vi tilbyder den indsigt, du behøver for at maksimere din virksomheds potentiale. Vi kan sammen omdanne data til handling.

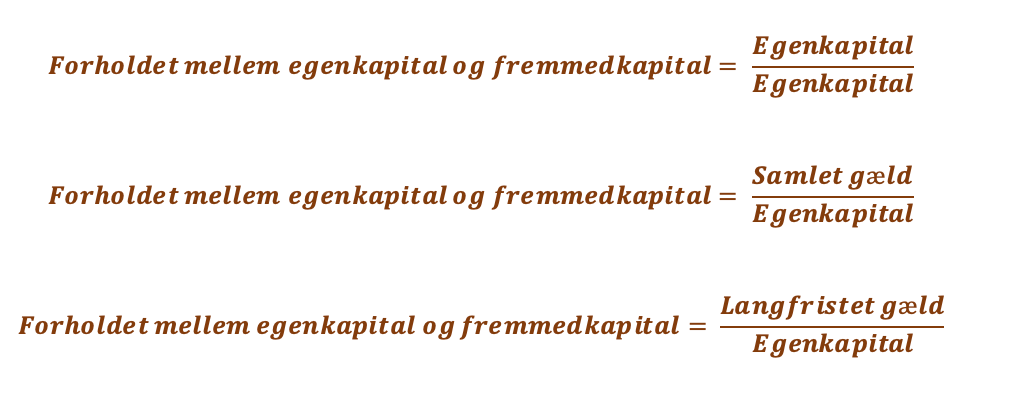

Kapitalstruktur og vurdering af en virksomheds finansielle risiko

Enkelt forklaret repræsenterer en virksomheds kapitalstruktur fordelingen mellem dens egenkapital og fremmedkapital. Denne fordeling er afgørende, når vi skal vurdere virksomhedens finansielle risiko.

Selvom kapitalstruktur er et bredt og komplekst område, vil vi i denne oversigt fokusere udelukkende på de tre specifikke nøgletal, der vedrører forholdet mellem egenkapital og fremmedkapital i virksomheden.

Den indledende beregning viser os, hvilken andel af virksomhedens aktiver der er drevet af egenkapitalen. Den efterfølgende beregning giver indsigt i, hvor stor virksomhedens samlede gæld er i forhold til egenkapitalen. Den tredje beregning fokuserer specifikt på den langfristede gæld i forhold til egenkapitalen.

Det er vigtigt at bemærke, at den samlede gæld tager højde for både kortfristet og langfristet gæld samt for hensættelser og minoritetsinteresser i forbindelse med regnskabsanalysen.

Egenkapitalens andel af de samlede aktiver betegnes også som soliditetsgraden eller egenkapitalandelen. Denne giver os indsigt i, hvilken del af virksomhedens kapital den kan miste, før kreditorernes midler berøres. Dette illustrerer balancen mellem den kapital, ejeren har investeret, og den kapital, der stammer fra eksterne finansieringskilder.

Regnskabsanalyse og værdiansættelse

For at vurdere en virksomheds værdi korrekt skal du tage hensyn til flere nøgleindikatorer. Ved at starte med en detaljeret gennemgang af regnskabet sikrer du, at du har alle de nødvendige data til at foretage en præcis værdiansættelse.

Ligesom der er diverse tilgange til regnskabsanalyse, findes der også forskellige metoder til værdiansættelse. Overordnet kan du vælge mellem en multipel værdiansættelse og en relativ værdiansættelse, afhængigt af om du baserer vurderingen på virksomhedens markedspris eller priser i forhold til andre sammenlignelige data.

Inkludering af flere variabler og nøgletal forbedrer præcisionen af din værdiansættelse. Det er også vigtigt at overveje fremtidige nøgletal, hvis de er tilgængelige. Forventninger om betydelige ændringer i centrale nøgletal bør absolut tages i betragtning i din analyse.

Årsrapporter og årsregnskaber kan fortolkes på adskillige måder

Årsrapporter, som omfatter både årsregnskab og årsberetning, kan give dig dybdegående indsigt i en virksomheds økonomiske situation. De præsenterer adskillige nøgletal direkte, mens andre kræver din egen udregning.

Sådan anvender du årsrapporter i forbindelse med regnskabsanalyse:

- Tidsserieanalyser – analyse af en række årsrapporter fra samme virksomhed

- Tværsnitsanalyse – analyse af forskellige virksomheders årsrapporter

Gennem regnskabsanalyse kan du få dybere indsigt i de offentliggjorte årsrapporter fra diverse virksomheder. Som det fremgår, fokuserer den første type analyse på udviklingen hos én virksomhed, mens den anden sammenligner flere virksomheder, herunder eventuelle konkurrenter, på et givet tidspunkt.

Begge disse metoder kan bruges til at udarbejde en omfattende styrkeprofilanalyse. Her kan du identificere virksomhedens fordele og ulemper samt potentielle trusler og chancer i det ydre miljø, også kendt som en SWOT-analyse. Denne analyse kan assistere dig i at vurdere virksomhedens fremtidige perspektiver fra et strategisk perspektiv.

Måder at udføre regnskabsanalyse på

Der findes adskillige metoder til at gennemføre en regnskabsanalyse, og den valgte metode afhænger af, hvilke nøgletal du ønsker at fokusere på. Ønsker du et overblik, eller vil du gå i dybden med detaljerne?

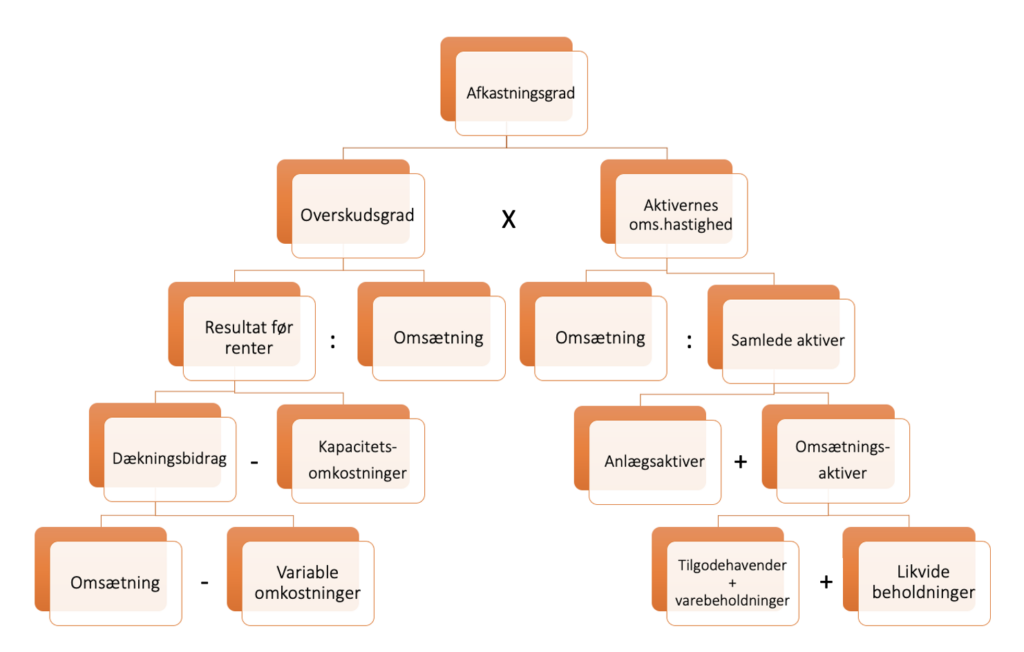

Vi præsenterer her to forskellige tilgange til regnskabsanalyse. Den første metode benytter sig af DuPont-pyramiden, hvor fokus er på de mest signifikante ændringer i regnskabsposterne. Den anden metode dykker dybere ned og vurderer et bredt udvalg af nøgletal.

Eksempel 1 – Regnskabsanalyse ved brug af DuPont-modellen

DuPont-modellen tilbyder en teknik til at vurdere en virksomheds omkostningsstruktur og dens rentabilitet. En af fordelene ved denne model er dens evne til at identificere, hvilke specifikke poster i regnskabet der har indflydelse på diverse nøgletal.

Modellen er særligt nyttig efter udførelsen af en rentabilitetsanalyse. Med DuPont-modellen begynder du øverst og arbejder dig systematisk ned gennem dens struktur.

Dette udføres ved først at undersøge de to hovedposter i pyramiden, nemlig overskudsgraden og omsætningsgraden for aktiver. Herefter fokuserer du på den post, der har haft det største fald, og dykker derefter ned i de to underliggende regnskabsposter for den pågældende post.

Målet med denne metode er at identificere den konkrete regnskabspost, som kan repræsentere en udfordring. Når du har navigeret gennem alle lagene af pyramiden, og ikke kan gå dybere, har du identificeret den mulige problemstilling, som kræver nærmere undersøgelse og handling.

Pyramiden og dens niveauer er blot en illustration. Man kan udføre analysen med forskellige nøgletal, der bygger på forskellige regnskabsposter end de nævnte.

Endvidere findes der en mere grundlæggende model, hvor man i en enklere regnskabsanalyse fokuserer på kun tre hovednøgletal. Et potentielt minus ved DuPont-metoden er, at den ikke altid tager omstændigheder i betragtning. For eksempel kan der være valide årsager til, at et bestemt nøgletal er usædvanligt højt/lavt.

Eksempel 2 – Den klassiske regnskabsanalyse

Den klassiske regnskabsanalyse dykker dybt ned i regnskabets detaljer. Den fremhæver ikke kun virksomhedens finansielle status, men giver også indsigt i, hvilke områder der kan drage fordel af investeringer eller forbedringer for at generere større værdi og vækst.

Generelt giver denne analyse dig en forståelse af virksomhedens profitabilitet, dens finansielle robusthed, samt kilderne til dens indtægter og hvordan de anvendes.

Salg af virksomhed, opkøb & fusioner

Få en gratis vurderingsberetning af din virksomhed.

Hyppigt Stillede Spørgsmål

Hvad er en regnskabsanalyse?

En regnskabsanalyse er en gennemgang og udregning af virksomhedens samtlige nøgletal i dens regnskab. Denne analyse fremviser et helhedsbillede af virksomhedens nuværende økonomiske ståsted og er ofte udgangspunkt for en senere værdiansættelse.

Hvilke 4 forhold skal du beskrive i indholdet af en regnskabsanalyse?

I en regnskabsanalyse bør du fokusere på at beskrive disse fire nøgleforhold: rentabilitet, vækst, pengestrømme og soliditet. Disse elementer hjælper med at udforme en styrkeprofil for virksomheden.

Hvilke nøgletal skal med i en regnskabsanalyse?

En regnskabsanalyse skal indeholde forskellige nøgletal, der kan inkludere afkastningsgrad, egenkapitalens forrentning, overskudsgrad, dækningsgrad, samt omsætningshastigheder for varedebitorer, varekreditorer og varelagre. Derudover er det relevant at inkludere nøgletal som nulpunktsomsætning, soliditetsgrad og likviditetsgrad.

Hvordan udføres en regnskabsanalyse?

For at foretage en regnskabsanalyse skal du undersøge en virksomheds regnskab og udregne essentielle nøgletal baseret på diverse regnskabsposter. Eksempler inkluderer beregning af virksomhedens indtjeningsevne, som kan omfatte overskudsgraden, afkastningsgraden, og forrentning af egenkapitalen.

Hvorfor udfører man en regnskabsanalyse?

Formålet med en regnskabsanalyse er at skaffe en dybdegående forståelse af virksomhedens økonomiske helbred baseret på centrale nøgletal. Internt kan den hjælpe med at spotte områder, der trænger til forbedring, mens den eksternt kan være nyttig for potentielle investorer eller købere. Med en sådan analyse kan man afdække, hvad der driver virksomhedens fortjeneste og cashflow – eller finde ud af, hvor disse drivere potentielt kunne komme fra.

4.8/5 af 60+ tilfredsstillede kunder

Del den her: