4.6/5 af 60+ tilfredsstillede kunder

Fremmedkapital

Fremmedkapital er et centralt begreb inden for regnskab og virksomhedens finansielle struktur. Fremmedkapital dækker over de finansielle midler, som en virksomhed erhverver fra eksterne kilder, snarere end fra virksomhedens ejere. Disse midler kan stamme fra en bred række af finansieringskilder, herunder banklån, realkreditlån, leverandørkreditter, obligationer og andre former for ekstern finansiering, som vi kommer ind på senere. Fremmedkapital er en vigtig ressource, der muliggør virksomhedens drift, ekspansion og strategiske investeringer.

Vi har hjulpet over 1200+ danske virksomheder

Hvad er fremmedkapital?

Fremmedkapital refererer til den del af en virksomheds samlede kapital, der er erhvervet gennem eksterne lånearrangementer eller kreditfaciliteter. Modsat egenkapital, som stammer fra ejerne selv, indebærer fremmedkapital, at virksomheden har en forpligtelse til at tilbagebetale midlerne over tid, typisk med rente eller andre tilknyttede omkostninger.

Fremmedkapital inddeles typisk i to hovedkategorier:

Kortfristet fremmedkapital

Det er gæld, der skal tilbagebetales inden for et år, eksempelvis leverandørkreditter eller kortfristede banklån.

Langfristet fremmedkapital

Det er gæld med en tilbagebetalingshorisont på mere end et år, herunder realkreditlån, obligationslån og langfristede banklån.

Hvornår bruges fremmedkapital?

Begrebet fremmedkapital bliver afgørende, allerede når en virksomhed tager sine første skridt. I denne indledende fase er det nødvendigt med en indsprøjtning af kapital. Dette sker ofte ved, at grundlæggerne investerer et bestemt beløb i virksomheden. En portion af denne kapital vil sandsynligvis stamme direkte fra grundlæggernes egne midler, mens en væsentlig andel også vil blive hentet fra eksterne kilder som banker eller realkreditinstitutter gennem lån eller kassekreditter. Netop denne type kapital omfattes af termen fremmedkapital.

Det er ikke kun i startfasen, at en virksomhed benytter sig af fremmedkapital. Gennem sin levetid vil den fortsætte med at optage lån og indgå aftaler om kassekreditter. Som navnet fremmedkapital indikerer, repræsenterer denne form for kapitalressourcer, der ikke stammer fra ejerne selv. I modsætning hertil er egenkapitalen, som ikke indgår i kategorien fremmedkapital, virksomhedsejernes egen investering.

Hvor kommer fremmedkapitalen fra?

Kilderne til fremmedkapital varierer afhængigt af virksomhedens behov, størrelse og finansielle situation. De mest almindelige kilder til fremmedkapital inkluderer:

Banklån

Traditionelle banklån er en af de mest anvendte former for fremmedkapital, hvor virksomheder modtager en bestemt sum penge mod tilbagebetaling over en fastsat periode med rente.

Realkreditlån

For virksomheder med fast ejendom kan realkreditlån være en fordelagtig kilde til fremmedkapital, da de ofte har længere tilbagebetalingsperioder og lavere renter.

Leverandørkreditter

Mange virksomheder benytter leverandørkreditter som en kortfristet form for fremmedkapital, hvor betaling for varer eller tjenester udskydes til en senere dato.

Obligationer

Større virksomheder kan udstede obligationer for at rejse fremmedkapital fra investorer, hvilket fungerer som et lån, der tilbagebetales med rente over tid.

Kreditfaciliteter

Mange virksomheder benytter sig af fleksible kreditlinjer hos banker, hvilket giver dem adgang til likviditet efter behov og udgør en vigtig del af deres fremmedkapital.

Leasing

Leasing af udstyr eller ejendom er en alternativ form for fremmedkapital, hvor virksomheden betaler en fast leje i stedet for at investere i ejerskab.

Alternative finansieringskilder

Nogle virksomheder optager lån fra private investorer, crowdlending eller familie og venner, hvilket også udgør en del af deres samlede fremmedkapital.

Hvorfor benytter virksomheder fremmedkapital?

Fremmedkapital anvendes bredt i erhvervslivet, fordi det giver virksomheder mulighed for at finansiere deres vækst uden at reducere ejerandelene. Der er flere fordele ved at anvende fremmedkapital:

Likviditet og finansiering

Fremmedkapital sikrer, at virksomheder har tilstrækkelige midler til drift og investeringer uden at vente på opsparet egenkapital.

Skattefordele

Renteudgifter på fremmedkapital kan ofte fratrækkes i skat, hvilket reducerer den samlede skattebyrde.

Er du klar over, at der findes flere lovlige muligheder for at optimere din virksomheds skatteforhold – har du brug for hjælp til at identificere dem? For virksomheder, der ønsker at optimere deres fremtidige indtjening, tilbyder vi hos Stadsrevisionen Danmark A/S rådgivning, der går ud over det sædvanlige. Vores erfarne team analyserer din skattemæssige situation i detaljer og identificerer muligheder for skatteoptimering og potentielle fradrag.

Ønsker du professionel hjælp til at identificere fradrag?

4.8/5 af 60+ tilfredsstillede kunder

Skalerbarhed

Med fremmedkapital kan virksomheder hurtigt skalere deres aktiviteter uden at vente på organisk vækst.

Optimering af kapitalstruktur

En balanceret fordeling mellem egenkapital og fremmedkapital kan forbedre virksomhedens afkast og finansielle robusthed.

Adgang til strategiske muligheder

Virksomheder kan bruge fremmedkapital til at finansiere innovation, forskning og udvikling eller opkøb af konkurrenter.

Hvilke ulemper og risici findes ved fremmedkapital?

Selvom fremmedkapital har mange fordele, indebærer det også visse risici:

Tilbagebetalingsforpligtelser

Uanset virksomhedens økonomiske situation skal fremmedkapital tilbagebetales, hvilket kan udgøre en belastning på likviditeten.

Renteomkostninger

Lån og kreditter medfører renteomkostninger, som kan påvirke virksomhedens rentabilitet.

Afhængighed af eksterne finansieringskilder

Hvis en virksomhed bliver for afhængig af fremmedkapital, kan det gøre den sårbar over for ændringer i rentesatser og kreditmarkeder.

Kreditvurdering og sikkerhedsstillelse

Ved optagelse af fremmedkapital kræves ofte sikkerhed i form af aktiver, hvilket kan begrænse virksomhedens handlefrihed.

Hvad er fremmedkapitalens forrentning?

Når man taler om fremmedkapitalens forrentning, fokuseres der på de samlede omkostninger, en virksomhed har ved at optage og anvende fremmedkapital. Dette inkluderer de renter og gebyrer, som virksomheden skal betale til långivere og kreditinstitutioner. Fremmedkapital opdeles traditionelt i to hovedkategorier:

- Kortfristede gældsforpligtelser: Gæld, der skal tilbagebetales inden for ét år.

- Langfristede gældsforpligtelser: Gæld med en tilbagebetalingsperiode på mere end ét år.

Typisk vil kortfristet fremmedkapital udgøre mindre beløb, mens langfristet fremmedkapital ofte omfatter større lånesummer. I modsætning til virksomhedens ejere, som modtager udbytte, har långivere et juridisk krav på både tilbagebetaling og forrentning af deres udlånte midler. Hvis virksomheden ikke kan honorere disse forpligtelser, kan långiverne begære den konkurs. Generelt har fremmedkapital en lavere forrentning end egenkapital, da långivere påtager sig en lavere risiko end investorer. Dog er det ikke al fremmedkapital, der forrentes – en del af kortfristet gæld, såsom leverandørgæld, mellemværender og offentlig gæld (A-skat, ATP, moms, selskabsskat m.m.), er typisk rentefri.

Sammensætningen af en virksomheds finansieringskilder betegnes samlet som kapitalstrukturen.

Beregn forretningen af fremmedkapitalen

Mange virksomheder ønsker at beregne forrentningen på deres fremmedkapital, da dette er afgørende for at vurdere deres finansielle omkostninger og lånestrategi. For at udføre denne beregning skal virksomheden have overblik over:

De finansielle omkostninger, der inkluderer renteudgifter, gebyrer, kurstab og øvrige finansielle omkostninger.

Den gennemsnitlige gæld (fremmedkapital), som repræsenterer det samlede beløb, som virksomheden har lånt fra eksterne kilder over en given periode.

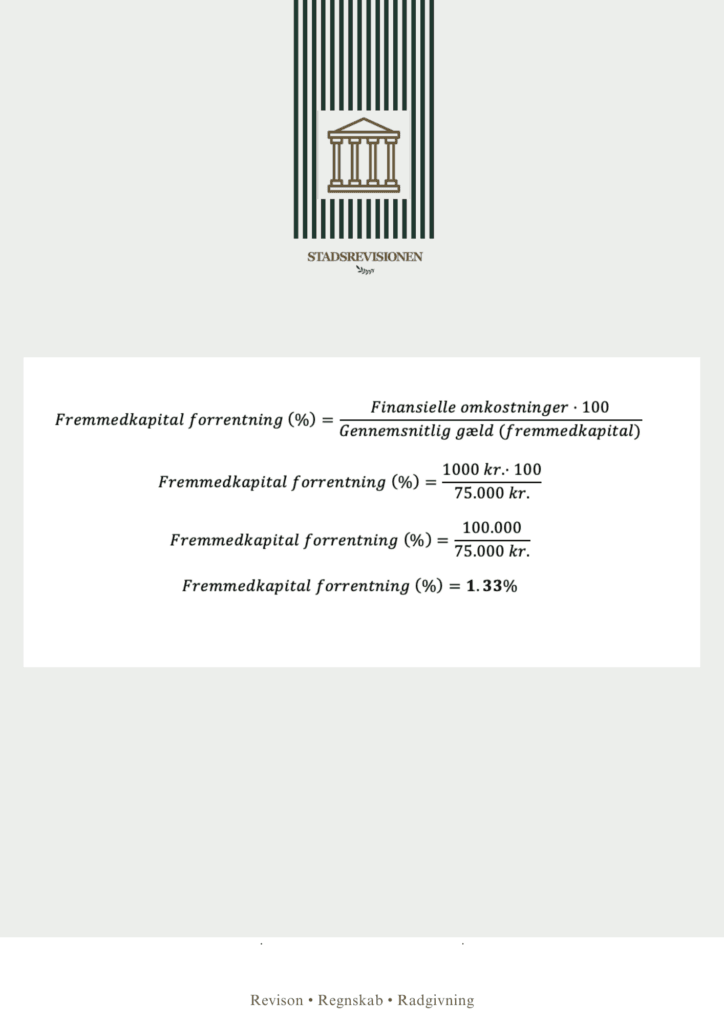

Fremmedkapital forrentning formel

For at beregne forrentningen af fremmedkapital anvendes følgende formel:

Fremmedkapital forretning (%) = (Finansielle omkostninger 100) / Gennemsnitlig gæld (fremmedkapital)

Eksempel:

Hvis en virksomhed har finansielle omkostninger på 1.000 kr. og en gennemsnitlig gæld på 75.000 kr., beregnes forrentningen af fremmedkapital således:

1.000 x 100 / 75.000 = 1,33 %

Denne beregning viser, at forrentningen af fremmedkapital er 1,33 %. Dette betyder, at virksomheden betaler 1,33 % af det samlede lånebeløb i rente og øvrige finansielle omkostninger. Jo lavere denne forrentning er, desto billigere er det for virksomheden at finansiere sin drift via fremmedkapital.

For at optimere deres økonomi stræber virksomheder generelt efter at minimere forrentningen af deres fremmedkapital, enten ved at forhandle bedre lånevilkår, vælge billigere finansieringsformer eller reducere deres afhængighed af dyr fremmedkapital. At opnå en optimal balance mellem fremmedkapital og egenkapital er derfor en vigtig del af virksomhedens finansielle strategi.

Hvad er fordelene og ulemperne ved fremmedkapital?

At anvende fremmedkapital som en del af virksomhedens finansiering kan have flere strategiske fordele. En af de mest afgørende fordele ved fremmedkapital er, at den giver virksomheden mulighed for at foretage investeringer, der kan øge produktiviteten og væksten, uden at ejerne behøver at tilføre yderligere egenkapital. Dette kan være særligt nyttigt i situationer, hvor virksomheden skal finansiere større anskaffelser som produktionsudstyr, teknologi eller ekspansion til nye markeder.

Desuden fungerer fremmedkapital ofte som en sikkerhed i perioder med uforudsete udgifter. Hvis en virksomhed står over for uventede finansielle udfordringer, kan adgang til fremmedkapital være en afgørende faktor for virksomhedens overlevelse.

Der er dog også betydelige risici ved at anvende fremmedkapital. En af de største ulemper er, at virksomheden påtager sig en forpligtelse til tilbagebetaling, ofte med rænte, hvilket kan skabe økonomisk pres, især hvis låneomkostningerne er høje. Hvis fremmedkapitalens forrentning bliver for stor i forhold til virksomhedens indtjening, kan det føre til alvorlige finansielle vanskeligheder.

Ydermere har kreditorer en juridisk ret til tilbagebetaling af fremmedkapital, hvilket betyder, at disse forpligtelser prioriteres over eventuelle udbetalinger til virksomhedens ejere. Hvis virksomheden får økonomiske problemer, kan dette resultere i, at ejerne lider større tab, da kreditorerne har fortrinsret til virksomhedens aktiver.

Der er mange ting at overveje, før man tager imod fremmedkapital til ens virksomhed – har du brug for en sparringspartner i den proces? Det kan vi hjælpe dig med hos Stadsrevisionen Danmark A/S. Hos Stadsrevisionen.dk får du ikke blot en revisor – du får en partner med over 8 års erfaring, der er specialiseret i dine behov. Vi er stolte af at være en af Danmarks bedst bedømte og hurtigst voksende revisionsfirmaer, understøttet af over 1200 tilfredse klienter og samarbejdspartnere, der stoler på vores ekspertise hver dag.

Har du brug for en erfaren sparringspartner til bogførings- og revisionsopgaver?

Kontakt Stadsrevisionen Danmark for hjælp med certificeret og specialiseret faglighed.

Hvad er forskellen på egenkapital og fremmedkapital?

Den primære forskel mellem egenkapital og fremmedkapital ligger i deres kilde. Egenkapital stammer fra virksomhedens ejere eller aktionærer, mens fremmedkapital hentes fra eksterne finansieringskilder som banker, investorer, kreditinstitutter eller leverandører.

Virksomheder kan vælge at finansiere deres aktiviteter enten gennem egenkapital eller fremmedkapital, afhængigt af deres strategi og behov. I visse virksomhedstyper er der dog krav om en minimumskapital ved opstart. For eksempel skal der i Danmark indbetales 20.000 kr. for at oprette et anpartsselskab. Efter opstart kan det dog være nødvendigt at supplere med fremmedkapital for at finansiere videre vækst og udvikling.

Både egenkapital og fremmedkapital har betydning for virksomhedens finansielle struktur, og for begge kapitaltyper kan man beregne forrentningen for at vurdere omkostningerne ved kapitalanvendelsen.

Hvad er kapitalstruktur?

Kapitalstruktur er et vigtigt begreb inden for virksomhedsfinansiering og refererer til sammensætningen af en virksomheds finansiering, herunder fordelingen mellem egenkapital og fremmedkapital.

En optimal kapitalstruktur indebærer en velafbalanceret kombination af egenkapital og fremmedkapital, så virksomheden kan opretholde en sund økonomi, minimere kapitalomkostningerne og sikre den langsigtede bæredygtighed.

Hvordan omtaler man fremmedkapital på engelsk?

I internationale sammenhænge, hvor virksomheders regnskaber og finansielle rapporter ofte er udarbejdet på engelsk, anvendes begrebet fremmedkapital under betegnelsen “foreign capital” eller mere almindeligt “debt capital”.

Afhængigt af den specifikke finansieringsform kan fremmedkapital også omtales som “borrowed funds”, “external financing” eller “liabilities”. Disse termer anvendes typisk i regnskabsopgørelser og finansielle analyser for at differentiere mellem virksomhedens eksterne lån og interne finansieringskilder.

Salg af virksomhed, opkøb & fusioner

Få en gratis vurderingsberetning af din virksomhed.

FAQ om Fremmedkapital

Hvad betyder fremmedkapital?

Fremmedkapital refererer til den del af en virksomheds finansiering, der stammer fra eksterne kilder som banker, kreditinstitutter, obligationer eller leverandørkreditter. Fremmedkapital er gæld, som virksomheden skal tilbagebetale over tid, ofte med rente.

Hvad er forskellen mellem egenkapital og fremmedkapital?

Den væsentligste forskel mellem egenkapital og fremmedkapital er, hvor pengene kommer fra. Egenkapital er virksomhedens egne midler, enten fra ejerne selv eller gennem opsparet overskud, mens fremmedkapital kommer fra eksterne långivere. Fremmedkapital indebærer en tilbagebetalingsforpligtelse, mens egenkapital ikke skal tilbagebetales.

Hvordan regner man fremmedkapital ud?

Fremmedkapital beregnes ved at summere virksomhedens samlede gældsforpligtelser. Dette inkluderer både kortfristet fremmedkapital, såsom leverandørgæld og bankkreditter, samt langfristet fremmedkapital, såsom realkreditlån og obligationsgæld. En typisk formel for fremmedkapital er:

Fremmedkapital = Kortfristet gæld + Langfristet gæld

Hvad er fremmedfinansiering?

Fremmedfinansiering er en bred betegnelse for enhver form for ekstern finansiering, hvor en virksomhed bruger fremmedkapital til at finansiere sine aktiviteter. Dette kan være gennem lån, kreditter eller leasingaftaler. Fremmedkapital via fremmedfinansiering giver virksomheder mulighed for at investere og vækste uden at afgive ejerskab.

4.8/5 af 60+ tilfredsstillede kunder

Del den her: