4.6/5 af 60+ tilfredsstillede kunder

Guide til værdiansættelse af en virksomhed

Vi har hjulpet over 1200+ danske virksomheder

Hvad indebærer værdiansættelse af en virksomhed?

Værdiansættelse af virksomhed er processen med at fastsætte din virksomheds aktuelle markedsværdi. Dette er afgørende, især når en virksomhed skal sælges. Ved korrekt værdiansættelse sikrer virksomhedsejerne sig, at de får den retmæssige værdi for deres virksomhed.

Mens værdiansættelsen giver en indikation af virksomhedens værdi, kan den endelige salgspris variere. Dog er en præcis værdiansættelse uundværlig under prisforhandlinger.

Sådan udfører du værdiansættelse af en virksomhed

Der er mange metoder til rådighed for værdiansættelse af en virksomhed. Selvom nogle metoder kan give et overslag, er der ingen hurtige løsninger. At kende til de forskellige finansielle teknikker er afgørende for en præcis værdiansættelse.

Der findes generelle retningslinjer, som kan guide dig. Vi dykker også ned i teorien og modellerne bag populære værdiansættelsesmetoder som DCF-modellen og multipel værdiansættelse.

De mest anvendte værdiansættelsesmetoder

Ved værdiansættelse af virksomhed findes der adskillige værdiansættelsesmetoder. Nogle kræver dybdegående kendskab til finansielle termer, såsom pengestrømsanalyse, omkostningsanalyse, kapitalomkostninger, og mere.

Når du beslutter dig for en værdiansættelsesmetode, bør du overveje faktorer som din virksomheds stadie, branchetrends, og nøgleindikatorer som MRR/CMRR, CLV, og dækningsbidrag.

Her er en kort oversigt over nogle fremtrædende værdiansættelsesmetoder:

- Simpel værdiansættelse

- Multipel værdiansættelse baseret på indtjening

- Relativ værdiansættelse

- DCF-baseret værdiansættelse

- Værdiansættelse ved generationsskifte

Værdiansættelse af en virksomhed er en kompleks, men vigtig proces. Hvis du er i tvivl om værdiansættelsesmetoder eller føler dig usikker, kan det være en god idé at søge rådgivning fra en specialist, f.eks. en revisor. Korrekt værdiansættelse er essentiel for virksomhedens fremtid og dens aktionærers interesser.

Simpel værdiansættelse af en virksomhed

På jagten efter en letforståelig metode til værdiansættelse af virksomhed kan det hurtigt blive klart, at det ikke er så simpelt. En virksomheds struktur og natur indebærer forskellige variable faktorer, hvilket gør simpel værdiansættelse udfordrende.

Selvom det er fristende at søge en hurtig metode til værdiansættelse af en virksomhed, kan det ofte resultere i et upræcist estimat. For den mest nøjagtige vurdering bør du dykke ned i de mere detaljerede værdiansættelsesmetoder.

Men hvis du er under tidsmæssige begrænsninger eller måske mangler forudgående kendskab til emnet, vil vi her forsøge at guide dig gennem en forenklet metode til værdiansættelse af en virksomhed. Husk dog, at en sådan metode kun vil give et groft skøn.

Har du nogle spørgsmål eller bare brug for hjælp?

4.8/5 af 60+ tilfredsstillede kunder

Værdiansættelser baseret på tommelfingerregler

For dem, der undgår de traditionelle værdiansættelsesmetoder, findes der tommelfingerregler, som baseres på virksomhedens overskud og omsætning.

Selvom disse retningslinjer kan give et hurtigt skøn over værdiansættelse af en virksomhed, bør de ikke være det eneste grundlag for din beslutning.

Første tommelfingerregel: Tag dit års overskud og multiplicér med tre. For eksempel, med et overskud på 250.000 kroner, ville den estimerede værdi af virksomheden ligge på omkring 750.000 kroner.

Anden tommelfingerregel: For værdiansættelse baseret på omsætning, brug samme formel. Så en årlig omsætning på 600.000 kroner ville efter denne regel indikere en virksomhedsværdi på 1.800.000 kroner.

Men vær opmærksom! Disse enkle regler for værdiansættelse af en virksomhed tager ikke hensyn til kritiske elementer, som f.eks. virksomhedens gæld. Resultaterne fra disse regler bør kun ses som en indledende indikation.

For dem der seriøst overvejer et salg eller har en potentiel køber i sigte, anbefales det at fordybe sig i de mere omfattende værdiansættelsesmetoder. Disse metoder, ofte benyttet af eksperter inden for området, vil blive dækket i efterfølgende afsnit.

Multipel Værdiansættelse af en Virksomhed

Multipel værdiansættelse af en virksomhed fokuserer på at bestemme virksomhedens værdi ved at tage udgangspunkt i markedsværdien for lignende virksomheder. Dette er en metode, hvor du sammenligner din virksomhed med andre virksomheder, hvis indtjening og markedsværdi er offentligt tilgængelige.

Selvom multipel værdiansættelse af virksomhed undertiden ses som en måde at retfærdiggøre en handelspris på, er den en vigtig teknik til at forstå, hvordan din virksomhed kan vurderes i et konkurrencepræget marked.

Din tilgang til denne værdiansættelsesmetode kræver dybdegående analyse af nøgletalsforhold og salgspriser fra sammenlignelige virksomheder. Det er også essentielt at evaluere vigtige tal fra din egen virksomhed, som f.eks. omsætning, EBIT og nettoresultat.

Eksempel på Multipel Værdiansættelse af virksomhed

Antag at en virksomheds overskud før skat og renter er 20 mio. kr., og den sælges for 40 mio. kr. Her ville multiplen være 2, idet salgsprisen er dobbelt så stor som det relevante nøgletal. For nøjagtighedens skyld bør man dog inddrage flere nøgletal og sammenligne dem med forskellige virksomheder for at opnå en robust multipel værdiansættelse af virksomheden.

Relativ Værdiansættelse af Virksomhed

Relativ værdiansættelse er en specificeret metode inden for multipel værdiansættelse af virksomhed. Her drager man fordel af relative priser baseret på regnskabsmæssige nøgletal eller multipler af sammenlignelige virksomheder.

Denne metode er ideel for dem, der ønsker at forstå værdiansættelse af en virksomhed i en kontekst, hvor markedets priser og performance er centrale. Relativ værdiansættelse giver en nuanceret indsigt ved at integrere præstationsmålinger fra flere virksomheder, hvilket gør det muligt at placere din egen virksomheds præstation i en større sammenhæng.

DCF-værdiansættelse af en virksomhed

Når det kommer til en præcis og detaljeret værdiansættelse af en virksomhed, står DCF-modellen højt på listen. DCF står for “Discounted Cash Flow”, hvilket på dansk kan forstås som “diskonteret pengestrøm”.

Ved brug af denne værdiansættelsesmetode fastlægges virksomhedens værdi ved at tage højde for de forventede fremtidige frie pengestrømme og bringe dem tilbage til deres nutidsværdi. Denne tilgang fokuserer på, hvordan eksterne faktorer som inflation og afkastkrav kan påvirke pengenes værdi over tid. DCF-værdiansættelsen giver en realistisk idé om, hvad virksomhedens aktuelle værdi er baseret på dens forventede økonomiske præstationer.

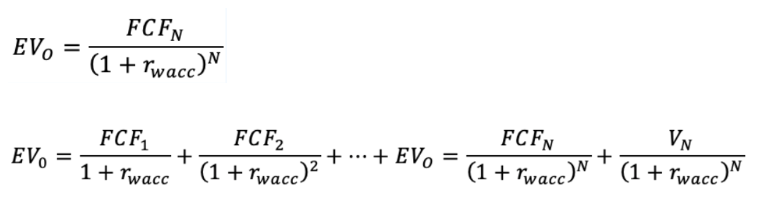

Uddybning af DCF-formler

På overfladen kan formlen til DCF-værdiansættelse af virksomhed synes kompleks:

Men ved at bryde den ned, begynder den at give mening.

- “EV” repræsenterer “Enterprise Value”, som omfatter både egenkapital og rentebærende gæld.

- “FCF” repræsenterer det frie cash flow.

- “rWACC” henviser til de vægtede gennemsnitlige kapitalomkostninger.

WACC findes på følgende måde:

- (Egenkapitalandel x Egenkapitalomkostning) + (Fremmedkapitalandel x Fremmedkapitalomkostning)

Dine egenkapitalomkostninger findes på denne måde:

- Risikofri rente + (Betaværdi x Markedsrisikopræmie)

Fremmedkapitalomkostning findes på følgende måde:

- (Risikofri rente + Selskabsspecifikt risikotillæg) x (1 – Skattesats)

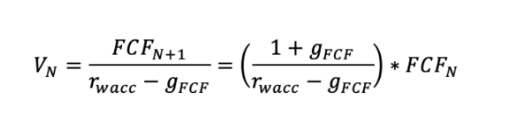

Når man anvender metoden i praksis, inddeler man budgettet i to forskellige perioder (budgetperioden og terminalperioden).

DCF-modellen med disse to perioder vil derfor så sådan her ud:

En fuldkommen DCF-værdiansættelse kan altså findes ved at følge punkter:

- Find FCF, som er det forventede frie cashflow i budgetperioden

- Find WACC , som er en estimering af diskonteringsfaktor

- Beregn nutidsværdi af FCF i budgetperioden, og tilbagediskontér FCF for de enkelte perioder med WACC.

- Beregn nutidsværdien af FCF i terminalperioden, og tilbagediskontér de frie pengestrømme for de enkelte perioder med WACC.

- Beregn den samlede nutidsværdi af FCF i både budget- og terminalperioden. Dette giver værdien af en virksomhed uden de ikke-driftsmæssige aktiver.

- Beregn virksomhedens markedsværdi ved at lægge markedsværdien af de ikke-driftsmæssige aktiver til og derefter trække markedsværdien af virksomhedens rentebærende gæld fra.

Værdiansættelse af en virksomhed ved generationsskifte

Når værdiansættelse af en virksomhed skal foretages ved et generationsskifte, er det essentielt at tage både aktiver og passiver i betragtning. Dette kan f.eks. være afgørende, når boets opgørelse og eventuel boafgift skal fastlægges.

Selv ved et standard generationsskifte, uden komplicerede juridiske scenarier, vil en grundig værdiansættelsesmetode for virksomheden være påkrævet. Formålet er at bestemme, om overførslen indebærer en fuld eller delvis gave, og dermed afgøre, om der skal betales gaveafgift eller indkomstskat.

Benyt Excel i værdiansættelsesprocessen

Ved værdiansættelse af virksomhed kan Excel vise sig at være et utroligt nyttigt redskab. Med Excel kan du præcist og systematisk opstille virksomhedens frie cash flow. Desuden gør det de komplekse beregninger, såsom nutidsværdi og andre relevante faktorer, lettere tilgængelige – især hvis du anvender teknikker som DCF-værdiansættelsesmetoden.

Salg af virksomhed, opkøb & fusioner

Få en gratis vurderingsberetning af din virksomhed.

FAQ om værdiansættelse af virksomhed

Hvad er værdiansættelse af en virksomhed?

Værdiansættelse af en virksomhed er en proces, hvor man fastsætter virksomhedens aktuelle markedsværdi. Det er særligt vigtigt, når en virksomhed er på vej til at blive solgt. Processen sikrer, at virksomhedsejere får den korrekte værdi for deres virksomhed. Selvom værdiansættelsen giver et estimat af værdien, kan den faktiske salgspris variere.

Hvilke værdiansættelsesmetoder er mest anvendte?

Der findes mange metoder til værdiansættelse af en virksomhed. Nogle af de mest fremtrædende inkluderer:

- Simpel værdiansættelse

- Multipel værdiansættelse baseret på indtjening

- Relativ værdiansættelse

- DCF-baseret værdiansættelse (Discounted Cash Flow)

- Værdiansættelse ved generationsskifte

Det er vigtigt at vælge den rigtige metode baseret på virksomhedens specifikke situation, branchetrends, og andre nøgleindikatorer. Hvis man er usikker på, hvilken metode man skal vælge, kan det være nyttigt at konsultere en specialist.

Hvad er den simple værdiansættelse af en virksomhed?

Simpel værdiansættelse forsøger at estimere en virksomheds værdi ved hjælp af enkle beregninger eller tommelfingerregler. Selvom den er hurtig, kan den resultere i upræcise estimater.

Hvad er tommelfingerreglerne ved simpel værdiansættelse?

Hvad er DCF-værdiansættelse?

DCF står for “Discounted Cash Flow”. Denne metode fastlægger virksomhedens værdi baseret på de forventede fremtidige frie pengestrømme, og tilpasser dem til deres nutidsværdi, tager højde for inflation og afkastkrav.

4.8/5 af 60+ tilfredsstillede kunder

Del den her: