4.6/5 af 60+ tilfredsstillede kunder

Trækprocent i Danmark – Sådan ændrer og beregner du din trækprocent

I Danmark beregnes skatten som en procentdel af din indkomst, bedre kendt som trækprocent. Dette nøgleord, trækprocent, varierer efter din indtægt og flere andre faktorer. Denne guide giver dig indsigt i justering og udregning af trækprocent.

Vi har hjulpet over 1200+ danske virksomheder

Hvad betyder trækprocent egentlig?

Trækprocent angiver den del af din løn, der betales i skat. Med andre ord, fortæller trækprocenten, hvor stor en andel af din løn, der går direkte til skatten. I Danmark opereres der med et progressivt skattesystem, hvilket betyder, at trækprocenten varierer og tilpasses individuelt baseret på faktorer som din løn, hvor du bor, og om du er medlem af folkekirken. I 2024 ligger trækprocenten i Danmark mellem 37% og 52,07%.

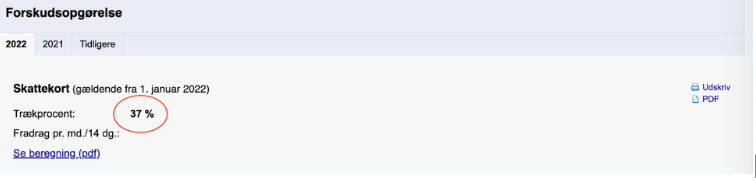

Din personlige trækprocent kan ses på flere af dine skattekort:

– Frikort (her fremgår kun årligt personfradrag, ikke trækprocent)

– Bikort

For at tjekke din aktuelle trækprocent kan du desuden besøge Skattestyrelsens hjemmeside, hvor trækprocenten vil være tydeligt markeret på forskudsopgørelsens “forside”.

Trækprocent ved B-skat: Hvad du skal vide

Når du har en yderligere indtægt udover din primære løn, er der ofte tale om B-skat, hvor trækprocenten også spiller en rolle. Dette kan stamme fra freelancearbejde, selvstændig virksomhed eller honorarer. Skattestyrelsen tager højde for, om din B-indkomst er regelmæssig eller lejlighedsvis, før de foretager justeringer i din trækprocent. Har du en stabil B-indkomst, kan Skattestyrelsen enten skære i dit månedsfradrag eller justere din trækprocent opad. Ved mindre, engangsbeløb kan betalinger foretages via Dankort eller netbank, hvor du selv står for udregningen af B-skattens trækprocent.

Indtjeningsgrænser som folkepensionist med fokus på trækprocent

Når du når folkepensionsalderen og fortsætter med at arbejde, skal du være opmærksom på en specifik indtægtsgrænse. Overskrider du denne, kan det påvirke din trækprocent og dermed pensionen.

I 2024 kan du som folkepensionist tjene op til 122.004 kr. efter AM-bidrag uden at påvirke trækprocenten, som kan have indflydelse på dit pensionstillæg.

Hvordan fastsættes din trækprocent?

Din trækprocent er resultatet af en række skattemæssige faktorer kombineret med din indkomst. Når du forstår trækprocenten, får du et bedre overblik over din skat.

De primære faktorer, der bestemmer din trækprocent, er:

– Din indtægt

– Om du betaler bundskat eller topskat

– Din bopælskommune

– Om du er medlem af Folkekirken, da kirkeskat er gældende for medlemmer.

Din endelige trækprocent beregnes ved at kombinere sundhedsbidrag, kommuneskat, kirkeskat, topskat og bundskat.

Trækprocentens beregning: Et praktisk eksempel

Når du tilpasser din forskudsopgørelse, opdateres trækprocenten automatisk. Dette resulterer i et opdateret skattekort, hvor din specifikke trækprocent fremgår.

Ved at vælge “Se beregning (pdf)” i din forskudsopgørelse, kan du dykke dybere ned i beregningen af din trækprocent.

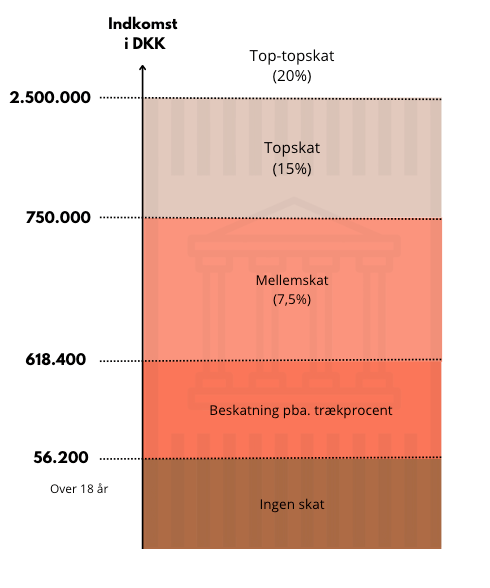

Den nedenstående grafik belyser, hvordan indkomst påvirker trækprocenten og dermed din skat, da trækprocenten i høj grad er baseret på din løn.

Forklaring af skatterelaterede begreber

Topskat:

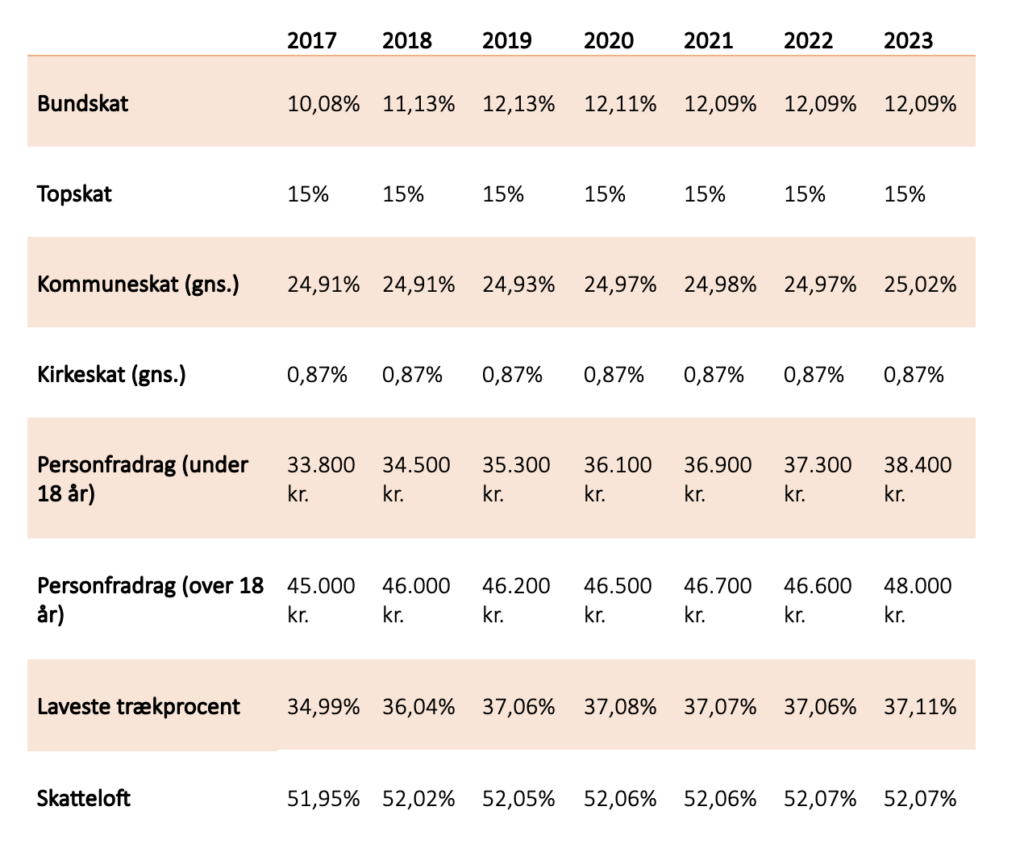

Når man diskuterer trækprocent, er topskat et centralt element. Skulle din indkomst i 2023 overgå 568.900 kr. efter AM-bidrag, bliver du beskattet med topskat. Satsen for topskat i 2023 er 15%.

Bundskat:

Din trækprocent er også påvirket af bundskat, som er skatten af den indkomst, der går ud over dit personfradrag. For dem over 18 år i 2023, hvis indkomst overgår 48.000 kr. efter AM-bidrag, betales en bundskat på 12,09%.

Personfradrag:

Et vigtigt element i beregningen af din trækprocent er fradrag. Man betaler ikke skat af hele sin indkomst, da visse fradrag, som det personlige skattefradrag, rentefradrag, servicefradrag, og kørselsfradrag, kan trækkes fra.

Dine specifikke fradrag er listet i din forskudsopgørelse og påvirker direkte din trækprocent.

Personfradragets størrelse i 2023 er:

– For dem 18 år eller ældre: 48.000 kr.

– For dem under 18 år: 38.400 kr.

Yderligere får alle et beskæftigelsesfradrag, som for 2023 udgør 10,65%, med et maksimum på 45.600 kr. Dette fradrag beregnes før AM-bidrag er trukket fra, og spiller en rolle i fastsættelsen af din trækprocent.

Sådan beregnes din trækprocent

For eksempel, hvis du tjener 400.000 kr. årligt, vil du ifølge grafikken ligge på den røde linje, hvilket udelukker topskat. Din trækprocent er således summen af kommuneskat og bundskat.

Gennemsnitlig kommuneskat i 2022: 24,97%

Bundskat for 2022: 12,09%

Samlet trækprocent: 37,06%

37,06% af din indkomst trækkes efter fradrag.

Men husk at tage højde for eventuelt medlemskab af Folkekirken ved beregning af trækprocent.

For at afgøre, om du er underlagt topskat, kan du bruge vores trækprocent-beregner nedenfor:

Betaling af topskat

Hvis du er underlagt topskat, er der en maksimal trækprocent. For 2024 er denne grænse sat til 52,07%.

Uanset indkomstniveau betales der AM-bidrag. Dette fratrækkes før trækprocenten anvendes og efter ATP, men inden skatten beregnes. Det er derfor essentielt at skelne AM-bidraget fra den generelle trækprocent.

Udvikling i trækprocent fra 2017-2023

Ønsker du at justere trækprocenten? Sådan gør du

At øge trækprocenten kan resultere i tilbagebetaling af skat. Men det er vigtigt at forstå, at hverken du eller Skattestyrelsen kan justere trækprocenten direkte. Det er dit ansvar som arbejdsgiver at foretage denne justering.

Hvis du som medarbejder vil have justeret din trækprocent, skal du henvende dig til din arbejdsgiver og anmode om en forhøjelse af trækprocenten.

For arbejdsgivere gælder det, at der ikke er en forpligtelse til at ændre en medarbejders trækprocent, selv hvis medarbejderen ønsker det.

For at ændre en medarbejders trækprocent kan arbejdsgiveren bruge lønsystemer som f.eks. Visma DataLøn. I sådanne systemer kan justeringer foretages nemt og hurtigt.

Salg af virksomhed, opkøb & fusioner

Få en gratis vurderingsberetning af din virksomhed.

FAQ om trækprocent

Vi har samlet en række spørgsmål på siden her, så du kan få hurtigt svar. Hvis du ikke kan finde svar på dit spørgsmål, kan du kontakte os på tlf. eller E-mail.

Trækprocent angiver den andel af din løn, som bliver betalt i skat. Denne procent fortæller, hvor meget af din indkomst der går direkte til skatten. I Danmark varierer trækprocenten og tilpasses individuelt baseret på forskellige faktorer som løn, bopæl og medlemskab af folkekirken. I 2023 ligger trækprocenten i Danmark mellem 37% og 52,07%. Du kan se din personlige trækprocent på dit skattekort eller ved at besøge Skattestyrelsens hjemmeside.

B-skat relaterer sig til yderligere indtægter ud over din primære løn, som kan komme fra freelancearbejde, selvstændig virksomhed eller honorarer. Skattestyrelsen tager højde for, om B-indkomsten er regelmæssig eller sporadisk, før de justerer trækprocenten. For en stabil B-indkomst kan trækprocenten justeres, eller dit månedsfradrag kan blive reduceret. Hvis du modtager mindre, engangsbeløb, er det dit ansvar at beregne og betale den korrekte B-skat.

I 2023 kan en folkepensionist tjene op til 122.004 kr. efter AM-bidrag uden at det påvirker trækprocenten. Hvis denne grænse overskrides, kan det have indflydelse på pensionstillægget.

Din trækprocent fastsættes baseret på din indkomst, om du betaler bundskat eller topskat, din bopælskommune og medlemskab af Folkekirken. Trækprocenten beregnes ved at kombinere sundhedsbidrag, kommuneskat, kirkeskat, topskat og bundskat.

4.8/5 af 60+ tilfredsstillede kunder

Del den her: