4.6/5 af 60+ tilfredsstillede kunder

Rejsefradrag

Rejsefradrag er en vigtig skattemæssig fordel for mange, der rejser i arbejdsøjemed. Rejsefradraget giver mulighed for at fratrække nødvendige udgifter som kost, logi og småfornødenheder, når arbejdsgiveren ikke dækker disse udgifter. I denne guide gennemgår vi alt, hvad du skal vide om rejsefradrag, herunder reglerne for 2024 og 2025, satser, og hvordan fradraget beregnes. Du får også konkrete eksempler, der gør det lettere at forstå dine muligheder for skattefradrag.

Vi har hjulpet over 1200+ danske virksomheder

Hvad er et rejsefradrag?

Rejsefradrag er en skattemæssig fordel, der giver dig mulighed for at fratrække udgifter til kost, logi og småfornødenheder, når du rejser i arbejdsøjemed, og din arbejdsgiver ikke dækker disse udgifter eller tilbyder skattefri godtgørelse.

Hvis du har rejseudgifter, som du selv skal betale, kan du bruge enten de fastsatte standardsatser eller kræve fradrag for de faktiske udgifter, du kan dokumentere.

For indkomståret 2025 er det maksimale beløb for rejsefradrag steget til 32.800 kr., hvilket er en stigning fra 31.600 kr. i 2024. Dette gør rejsefradraget endnu mere fordelagtigt for personer, der rejser meget i forbindelse med deres arbejde.

Betingelser for at få rejsefradrag

For at være berettiget til rejsefradrag skal du opfylde følgende betingelser:

- Rejsen skal vare mindst 24 timer.

- Du skal overnatte væk fra din bopæl.

- Din arbejdsgiver må ikke dække udgifterne gennem udlæg, fri kost/logi eller skattefri godtgørelse.

- Dit arbejdssted skal være midlertidigt, og der skal være en afstand, der gør daglig pendling upraktisk.

Hos Stadsrevisionen kan vi hjælpe dig med at beregne dit rejsefradrag korrekt og sikre, at du får det maksimale skattefradrag. Du får en dedikeret rådgiver med +8 års erfaring, der sikrer, at din indberetning er korrekt og optimeret. Med åbningstider fra kl. 8-21 hver dag, står vi altid klar til at hjælpe dig.

Hvordan afstanden og arbejdet påvirker rejsefradraget

Afstanden mellem dit hjem og det midlertidige arbejdssted spiller en stor rolle i, om du kan få rejsefradrag. Hvis det ikke er praktisk muligt at pendle frem og tilbage dagligt, understøtter det din berettigelse til fradraget.

Arbejdsopgavernes karakter har også betydning. Kortere opgaver på midlertidige arbejdssteder kvalificerer ofte til rejsefradrag. Eksempler kan være:

- Tilkaldevagter tæt på arbejdsstedet.

- Aftenaktiviteter som teambuilding.

- Lange eller skiftende arbejdstider, der gør daglig pendling umulig.

Personer som ikke (helt eller delvist) kan få rejsefradrag

Nogle grupper af personer er ikke berettigede til rejsefradrag, enten helt eller delvist, på grund af deres arbejde eller deres status.

Dette gælder blandt andet:

- Værnepligtige og frivilligt personale: Disse grupper kan sjældent få rejsefradrag, da deres rejseudgifter ofte dækkes af andre ordninger eller regler.

- Ulønnede bestyrelsesmedlemmer og frivillige: Personer, der arbejder ulønnet, har ikke mulighed for at kræve rejsefradrag, da fradraget kun kan trækkes fra lønindkomst.

- Turist- og langturschauffører: På grund af særlige regler og rejsemønstre falder disse grupper uden for reglerne for rejsefradrag.

- Personer på luftfartøjer eller skibe: Herunder fiskere, hvis arbejdsforhold og rejseforhold ikke opfylder kriterierne for rejsefradrag.

- Statens udsendte medarbejdere: Diplomater og visse konsulenter får typisk deres rejse- og opholdsudgifter dækket af staten, og de kan derfor ikke gøre krav på rejsefradrag.

- Personer på fartøjer eller i installationer til naturressourcer: Disse arbejdsforhold er ofte dækket af særlige vilkår, der udelukker standard rejsefradrag.

For personer i disse grupper er det vigtigt at være opmærksom på reglerne for rejsefradrag og undersøge, om der findes andre former for skattelettelser eller godtgørelser, de kan gøre krav på.

Satser for rejsefradrag

Når du skal beregne dit rejsefradrag, har du muligheden for at vælge mellem at fradrage dine faktiske dokumenterede udgifter eller anvende de af Skat fastsatte standardsatser.

For skatteåret 2024 er det maksimale beløb, du kan fradrage for rejseudgifter, sat til 31.600 kr.. I 2025 er dette beløb hævet til 32.800 kr..

For rejser, der varer længere end et døgn, kan du beregne ekstra fradrag for kost ved at bruge 1/24 af de daglige satser for hver påbegyndt time ud over det første døgn. Logiudgifter kan fradrages for hele rejsens varighed.

Hvis du modtager en skattefri rejsegodtgørelse, der er lavere end de gældende satser, kan du fratrække differencen i rubrik 53 på din selvangivelse.

Du kan læse mere på Skattestyrelsens hjemmeside.

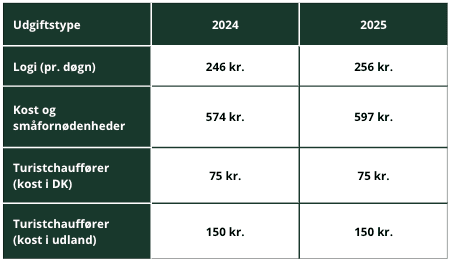

Standardsatser for 2024 og 2025

Standardsatserne varierer fra år til år og er:

For rejser, der varer længere end et døgn, kan du beregne ekstra fradrag for kost ved at anvende 1/24 af de daglige satser for hver påbegyndt time ud over det første døgn. Logiudgifter kan fradrages for hele rejsens varighed.

De opdaterede satser for rejsefradrag i 2024 og 2025 giver mulighed for at spare penge, men det kræver, at du har styr på detaljerne. Som en af Danmarks bedst bedømte revisionsfirmaer tilbyder vi branchespecifik rådgivning, så du kan være sikker på at få det fulde udbytte af dit rejsefradrag.

Er du klar til at optimere dit rejsefradrag?

Vores branchespecifikke rådgivere står klar til at hjælpe dig.

Specielle regler om rejsefradrag for selvstændige og personer med B-indkomst

Selvstændige erhvervsdrivende har en lidt anderledes tilgang til rejsefradrag. Der er ingen øvre grænse for dokumenterede udgifter, hvilket gør det muligt at trække alle faktiske rejseudgifter fra, hvis de er korrekt dokumenteret.

Hvis du som selvstændig vælger at anvende Skats standardsatser, gælder der dog en maksimal grænse på 31.600 kr. i 2024 og 32.900 kr. i 2025. Dette gør det vigtigt at overveje, om standardsatserne eller dokumenterede udgifter giver det største skattefradrag.

For personer med B-indkomst, som f.eks. honorarmodtagere, kan standardsatserne ikke anvendes. I stedet skal fradraget baseres på faktiske dokumenterede udgifter. Det understreger vigtigheden af at føre præcist regnskab over rejseudgifter og gemme alle kvitteringer for at kunne udnytte rejsefradraget fuldt ud.

Fradrag for småfornødenheder under rejse

Når du er på arbejdsrejse, og din arbejdsgiver ikke dækker udgifter til småfornødenheder som kaffe, aviser eller busbilletter, kan du benytte dig af et særligt rejsefradrag. Dette fradrag giver mulighed for at trække 25 % af den fastsatte standardsats for kost fra din skattepligtige indkomst.

- 2024: Fradraget er 143,50 kr. pr. døgn.

- 2025: Fradraget stiger til 149,25 kr. pr. døgn.

Dette gælder selv, hvis du har modtaget fri kost under din rejse. Hvis din arbejdsgiver yder en delvis godtgørelse, der er mindre end 149,25 kr. pr. døgn (2025), har du ret til at fratrække forskellen.

Eksempel:

Hvis du modtager 80 kr. pr. døgn fra din arbejdsgiver, kan du kræve et yderligere fradrag på:

149,25 kr. – 80 kr. = 69,25 kr. pr. døgn.

Begrænsninger for 25 % godtgørelsen

Der er dog visse begrænsninger for, hvem der kan benytte denne 25 % godtgørelse. Du kan ikke få dette fradrag, hvis:

- Du allerede har modtaget en skattefri rejsegodtgørelse baseret på de generelle standardsatser.

- Du arbejder som turistchauffør, hvor særlige regler gælder.

Disse begrænsninger er indført for at undgå dobbelte fradrag og sikre, at reglerne for rejsefradrag anvendes korrekt.

Arbejde i udlandet og rejsefradrag

Når det kommer til arbejde i udlandet, er der særlige regler for, hvor meget du kan fratrække i forbindelse med dit rejsefradrag.

For indkomståret 2024 er det maksimale beløb, du kan fratrække, begrænset til 31.600 kr.. I 2025 er dette beløb hævet til 32.800 kr..

Det samlede beløb, du kan fratrække, må ikke overstige den del af din udenlandske løn, som skal beskattes i Danmark. Denne regel sikrer, at dit rejsefradrag og andre relevante fradrag ikke overstiger den løn, du har tjent i udlandet, som er underlagt dansk beskatning.

Reduktion for fri kost under arbejdsrejser

Når du på dine arbejdsrejser modtager gratis måltider, betragtes dette som fri kost, og det påvirker størrelsen af dit rejsefradrag. De specifikke reduktioner er baseret på hvilke måltider, du modtager:

- Fri morgenmad reducerer dit fradrag med 15 %.

- Fri frokost reducerer dit fradrag med 30 %.

- Fri aftensmad reducerer ligeledes dit fradrag med 30 %.

Selvom du får fri kost, har du stadig ret til et fradrag på 25 % af kostsatsen, som dækker småfornødenheder under rejsen.

Eksempler på fradragsberegninger

Eksempel på et scenarie i 2025

Anna har været på en arbejdsrejse i 24 timer i 2025, hvor hun fik stillet gratis aftensmad én gang og gratis morgenmad to gange. Hendes fradrag beregnes sådan:

- Fradrag for 24 timer (standardsatsen for kost):

591,00 kr. - Gratis morgenmad (2 x 15 % af 591):

177,30 kr. - Gratis aftensmad (30 % af 591):

177,30 kr.

Annas samlede fradrag efter reduktioner: = 236,40 kr.

Eksempel på et scenarie i 2024

Peter har været på en arbejdsrejse i 24 timer i 2024 og modtog én gang gratis frokost samt gratis aftensmad. Hans fradrag beregnes sådan:

- Fradrag for 24 timer (standardsatsen for kost):

574,00 kr. - Gratis frokost (30 % af 574):

172,20 kr. - Gratis aftensmad (30 % af 574):

172,20 kr.

Peters samlede fradrag efter reduktioner: = 229,60 kr.

Salg af virksomhed, opkøb & fusioner

Få en gratis vurderingsberetning af din virksomhed.

FAQ om Rejsefradrag

Hvornår er man berettiget til rejsefradrag?

Du er berettiget til rejsefradrag, hvis din arbejdsrejse varer mindst 24 timer, og du ikke har mulighed for at overnatte derhjemme. Derudover må din arbejdsgiver ikke have dækket udgifterne gennem skattefri rejsegodtgørelse eller på anden vis.

Hvordan beregner man rejsefradrag?

Rejsefradraget beregnes ud fra Skats fastsatte satser:

- Kost: For rejser, der varer mere end ét døgn, beregnes ekstra fradrag for kost med 1/24 af dagsatsen pr. time ud over det første døgn.

- Logi: Fradraget dækker hele antallet af døgn, rejsen varer.

- Skattefri rejsegodtgørelse: Hvis din godtgørelse fra arbejdsgiver er mindre end satserne, kan du få fradrag for forskellen.

Maksimumsbeløbet for rejsefradrag er 31.600 kr. i 2024 og 32.800 kr. i 2025.

Hvordan påvirker fri kost mit rejsefradrag

Når du modtager fri kost under din arbejdsrejse, skal dit rejsefradrag reduceres med bestemte procentsatser: 15% for morgenmad og 30% for frokost eller aftensmad. Du kan dog stadig kræve et fradrag på 25% af kostsatsen til småfornødenheder, selv når du får fri kost.

Hvad er reglerne for Hvad kan man trække fra i rejseudgifter? ved arbejde i udlandet?

Rejsefradraget giver dig mulighed for at trække udgifter fra, som du selv har afholdt under arbejdsrejser. Dette inkluderer:

- Kost

- Logi

- Småfornødenheder, som fx kaffe, en avis eller en tandbørste.

Udgifterne skal være nødvendige og ikke allerede dækket af din arbejdsgiver.

Er rejsefradrag og rejsegodtgørelse det samme?

Nej, rejsefradrag er et skattefradrag for udgifter, du selv betaler på arbejdsrejser, mens rejsegodtgørelse er et skattefrit beløb, din arbejdsgiver udbetaler for at dække dine rejseudgifter. Hvis du får rejsegodtgørelse, kan du normalt ikke få rejsefradrag for de samme udgifter.

Hvornår kan man få skattefri rejsegodtgørelse?

Du kan få skattefri rejsegodtgørelse fra din arbejdsgiver, hvis din arbejdsrejse varer mindst 24 timer. Godtgørelsen dækker kost, logi og småfornødenheder og udbetales efter standardsatser fastsat af Skat. Dette kaldes også diæter.

Hvordan regner man skattefri rejsegodtgørelse ud?

Godtgørelsen beregnes ud fra det samlede antal timer, du er på arbejdsrejse, samt de gældende satser.

Eksempel:

Du er på arbejdsrejse i 30 timer og vil have godtgørelse for kost og logi.

- Logi for ét døgn: 246 kr.

- Kost og småfornødenheder: (574 kr. / 24) x 30 = 717,50 kr.

Samlet godtgørelse: 963,50 kr.

4.8/5 af 60+ tilfredsstillede kunder

Del den her: