4.6/5 af 60+ tilfredsstillede kunder

Gaveafgift og skattefrie gaver – reglerne for pengegaver

Generelt gøres der en forskel mellem nære familiemedlemmer og andre i forhold til skattefrie gaver. Ansatte kan typisk modtage gaver op til en bestemt grænse, før de bliver skattepligtige. Specielle regler gælder dog for f.eks. julegaver og bonusser.

Vi har hjulpet over 1200+ danske virksomheder

Hvad indebærer en skattefri gave?

En skattefri gave betyder, at modtageren ikke skal betale skat af det modtagne beløb. Mellem ægtefæller er der ingen øvre grænse, men grænsen er lavere for børn og børnebørn. Skattefri gaver til svigerbørn og stedbørn har den laveste grænse, mens sådanne gaver til søskende og fjernere familiemedlemmer ikke er tilladt.

Generelle gaver som fødselsdagsgaver, julegaver, bryllupsgaver og jubilæumsgaver er skattefrie, hvis deres værdi er moderat. Dette gælder også for reklamegaver.

Gaver fra en arbejdsgiver er skattefrie op til en bestemt grænse. Specifikke regler gælder for lejlighedsgaver, julefrokoster m.m. Forskellige skatteregler er på plads for traditionelle gaver og pengegaver fra arbejdsgivere.

Er gaver i penge til familie og venner skattefrie?

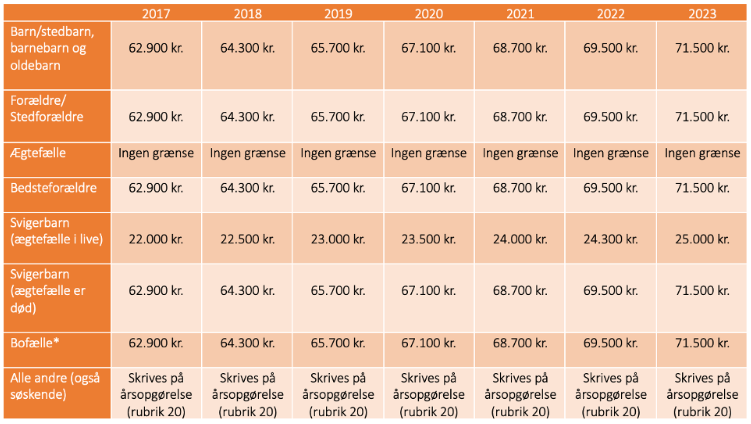

Der er ingen overordnet beløbsgrænse for skattefrie gaver til familie og venner. Grænsen afhænger af relationens nærhed. Gaver modtaget som tak for f.eks. et foredrag er altid skattepligtige. Dette gælder også for bloggere, der modtager gaver til anmeldelse, uanset om de anmelder dem eller ej. Værdien af gaven skal angives i rubrik 20 på årsopgørelsen. I 2025 er tallene for pengegaver uden afgift 76.900 kr. (74.100 i 2024), hvor det for svigerbørn er 26.900 kr. (25.900 kr i. 2024).

Udviklingen i beløbsgrænserne kan ses nedenfor:

*Bofælle inkluderer dem, der har delt en bolig i to år før gavegivning og dem, der bor sammen under gavegivningen. Dette gælder også for dem, der har boet sammen i to år, men hvor den ene part er blevet institutionaliseret. Plejebørn har særlige regler efter fem år.

Hvis en pengegave overskrider den tilladte grænse, vil hele gaven blive skattepligtig. Gaveafgiftssatserne (gældende 2019-2022) for beløb over denne grænse er:

- Barn/stedbarn, barnebarn og oldebarn – 15%

- Forælder – 15%

- Ægtefælle – 0%, da alle kontante gaver er afgifts- og skattefrie

- Bedsteforælder – 36,25%

- Stedforælder – 36,25%

- Svigerbarn (hvis ægtefælle er i live/død) – 15%

- Bofælle – 15%

- Andre (inkl. søskende) – 0%, da gaven skal rapporteres på årsopgørelsen

Disse tal er baseret på Skattestyrelsens anvisninger. Har du spørgsmål vedrørende en specifik situation, kan du kontakte dem på 72 22 28 28 for rådgivning om gaveafgift, skattefrie gaver og gaver i al almindelighed.

Indberetning og afgiftsbetaling: Når en gave ikke er skattefri

Når du modtager gaver, kan der ofte være forpligtelser knyttet til, særligt hvis gaven ikke falder ind under kategorien ”skattefri gave”. Afhængigt af om du modtager pengegaver eller fysiske gaver, kan betalingsforpligtelserne for gaveafgift variere. Men hvordan ved man, om en gave er skattefri?

For materielle gaver er det nødvendigt at afgøre, om den overskrider grænsen for, hvad der betragtes som en skattefri gave. Dette kan gøres ved hjælp af en faktura, som vil vise gavens værdi.

Værdipapirer, der handles på et reguleret marked, får deres værdi fastsat baseret på kursen ved gavens modtagelse.

Aktiver, der ikke er på et reguleret marked, har en værdi baseret på den aktuelle handelsværdi ved modtagelsen – eksempler inkluderer unoterede aktier, biler og valuta.

Brugsværdi for et aktiv, som forældre stiller til rådighed for deres børn, omfatter omkostninger som registreringsafgift, afskrivninger og brændstof.

Har du nogle spørgsmål eller bare brug for hjælp?

4.8/5 af 60+ tilfredsstillede kunder

Hvordan betaler man gaveafgift for ikke-skattefri pengegaver?

Selvom mange drømmer om at modtage en skattefri gave, er det ikke altid tilfældet. Når du modtager kontanter eller værdier som overstiger den skattefri grænse, skal du betale gaveafgift. Dette kan gøres digitalt via en formular på Skattestyrelsens hjemmeside.

Gaveafgift for gaver, der ikke er penge

Selv virksomhedsoverdragelser kan potentielt falde uden for grænserne for en skattefri gave. I sådanne tilfælde er det vigtigt at være opmærksom på at udfylde en gaveanmeldelse og betale den nødvendige afgift.

Indsamlinger: Når det kan betragtes som en skattefri gave

Indsamlinger har en speciel plads, når det kommer til skattefri gaver. Selvom en indsamling kan virke som en generøs gestus, er det vigtigt at vide, under hvilke omstændigheder det betragtes som en skattefri gave.

Sådanne indsamlinger betragtes kun som skattefri, hvis pengene:

- Er en anerkendelse af modtagerens præstationer.

- Gives på baggrund af modtagerens alvorlige sygdom eller skade.

- Gives til individer, som har oplevet en tragedie som kriminalitet, ulykke, eller katastrofe.

Bidragydere skal også være opmærksomme på, at de ikke kan trække deres donationer fra, som man kan ved andre velgørende bidrag. Indsamlingen må heller ikke være initieret af modtageren, ellers falder det ikke ind under kategorien for en skattefri gave.

Skat og skattefri gavegivning til medarbejdere fra firmaet

Gavegivning til medarbejdere er ofte mere ligetil end gaver mellem privatpersoner. Gaver og personalegoder, som en virksomhed giver, er generelt skattefrie op til en værdi af 1.400 kroner inkl. moms (tallene fra 2025).

Det betyder ikke, at man kan give adskillige skattefrie gaver til medarbejderen, som tilsammen overstiger 1.400 kroner i løbet af året. Det handler om den samlede værdi af alle gaver og goder.

Når det kommer til indberetning til Skattestyrelsen:

- Hvis en enkelt gave overgår de 1.400 kroner, skal firmaet stå for indberetningen.

- Hvis den samlede værdi af flere gaver overstiger 1.400 kroner, er det medarbejderens ansvar at angive dette i rubrik 20 på årsopgørelsen.

Vigtigt: Kontante beløb er altid underlagt skat. Dette inkluderer gavekort, der kan byttes til kontanter eller har bred anvendelse – som dem til shoppingcentre. I sådanne tilfælde skal virksomheden indberette værdien.

Udgifter til disse gaver kan fratrækkes som driftsomkostning for virksomheden, dog uden momsfradrag. Medarbejderbonusser kan også ses som en driftsomkostning.

Gaver ved jubilæum eller specielle lejligheder fra virksomheden

For ansatte, der har jubilæer på 25, 35, 40, 45 og 50 år i en virksomhed, kan der gives op til 8.000 kroner skattefrit. Ligeledes gælder skattefriheden for fratrædelsesgodtgørelser op til 8.000 kroner.

Ved firmaets egne jubilæer (25-års intervaller) kan medarbejdere modtage skattefrie gaver op til 8.000 kroner, forudsat at alle modtager samme beløb og deltidsansatte får en forholdsmæssig andel.

Lejlighedsgaver, som gives i forbindelse med private begivenheder som bryllupper, fødselsdage osv., har ingen faste grænser for værdien. Men hvis værdien er højere end det generelt accepterede, beskattes gaven.

Alle omkostninger forbundet med disse skattefrie gaver kan trækkes fra som driftsomkostninger af virksomheden.

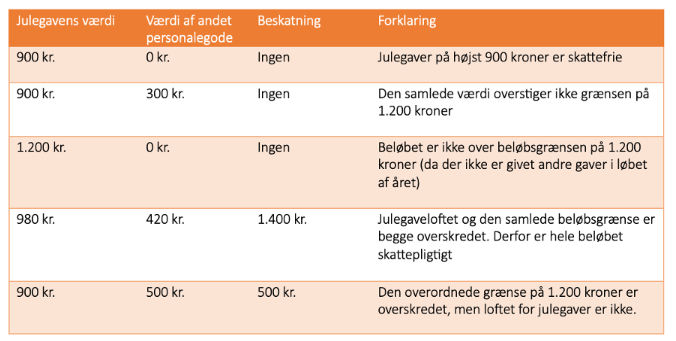

Firmaets julegaver – oftest en skattefri gestus

For firmajulegaver findes specifikke regler. Selvom den samlede gaveværdi går over 1.400 kroner, beskattes en julegave ikke, hvis den koster maks. 900 kroner (ifølge 2025-regler).

- Tingsgaver (f.eks. vin eller chokolade) op til 900 kroner medregnes i de 1.400 kroner, men forbliver skattefrie, selv hvis grænsen overskrides.

- Hvis gaverne ligger mellem 900 og 1.400 kroner, medregnes de i det samlede beløb, og hvis de 1.400 kroner overskrides, beskattes hele beløbet.

- Gaver med en værdi over 1.400 kroner vil altid være skattepligtige. I sådanne tilfælde skal virksomheden rapportere beløbet til Skattestyrelsen som en del af medarbejderens løn – dette kan også fratrækkes som en driftsomkostning.

Se nedenstående skema for bedre forståelse af reglerne.

Som nævnt er kontante gaver altid skattepligtige. Dog kan gavekort enten være skattepligtige eller skattefri for medarbejderen, afhængigt af deres karakter.

Julefrokoster er generelt skattefri, hvis de er inden for en rimelig ramme. Dette gælder også, hvis frokosten er virtuel, og mad/drikke leveres til medarbejdernes hjem.

Skattefri gave til ejere: Hvordan fungerer det i enkeltpersonsvirksomheder og selskaber?

At give en skattefri gave kan være en ønskværdig gestus i erhvervslivet, men for ejere af enkeltpersonsvirksomheder er der specifikke regler. Hvis du driver en enkeltmandsvirksomhed eller tilsvarende, er det vigtigt at vide, at du ikke kan få fradrag for en skattefri gave købt til dig selv. Den samme regel gælder, hvis du er den eneste i selskaber som ApS eller A/S.

Selvom I måske er flere partnere eller aktionærer i virksomheden, er der stadig ingen mulighed for at få fradrag for skattefri gaver, medmindre I har ansatte. Dette krav gælder uanset virksomhedens struktur og type.

Kundegaver: Kan de være en skattefri gave med fradragsmuligheder?

Når virksomheder ønsker at give kundegaver, kan dette ofte falde ind under kategorien repræsentationsomkostninger. Dette indebærer en begrænset fradragsret, hvor kun 25% af udgiften kan trækkes fra, og intet momsfradrag er tilladt.

Men hvad nu hvis du kunne give en skattefri gave til dine kunder? Hvis gaven koster under 100 kroner ekskl. moms, bærer dit firmalogo, og ikke er til at spise eller drikke, kan den kvalificeres som en reklamegave. Dette giver fuldt momsfradrag og kan være en glimrende måde at styrke virksomhedens brand på, samtidig med at kunden bliver glædeligt overrasket.

For gaver af høj værdi til enkeltpersoner, vil modtageren normalt skulle betale skat. Dette kan dog variere, og det anbefales altid at konsultere Skattestyrelsen eller en skatterådgiver for specifik vejledning.

Skattefri gave til almennyttige organisationer: Hvordan fungerer det?

Donationer kan betragtes som en særlig form for skattefri gave. Både virksomheder og privatpersoner kan nyde godt af skattefradrag, når de yder donationer til godkendte, velgørende organisationer og institutioner.

Dog, som med alt inden for skat, er der specifikke krav. Organisationen skal være godkendt af Skattestyrelsen for at kvalificere donorerne til et fradrag. Ved at støtte disse godkendte organisationer, kan din virksomhed ikke kun hjælpe samfundet men også drage fordel af de skattemæssige fordele.

Mange virksomheder kan overveje at støtte velgørenhed, men det er vigtigt at bemærke, at donationen bør aligne med virksomhedens mål og vision. Dette sikrer, at donationen giver mening både for virksomheden og for de modtagende organisationer.

Skattefordele ved donationer: Hvordan en skattefri gave kan gøre en forskel

At give en skattefri gave til almennyttige organisationer, som forskningsinstitutioner, fonde og stiftelser, er en glimrende måde at støtte gode formål på, samtidig med at du kan nyde skattemæssige fordele. Det er dog væsentligt at være opmærksom på, at det er foreningens ansvar at indberette den skattefri donation – ikke dit eget. Se listen over indberettede gaver for at sikre, at din skattefri gave er blevet korrekt behandlet.

Nogle vigtige pointer om skattefradrag for donationer:

- Maksimumfradraget i 2025 er 19.000 kroner (steg fra 18.300 kroner i 2024)

- Ved at give foreningen dit CPR-nummer sikres dit fradrag automatisk, hvilket gør det nemmere at donere en skattefri gave

- Både små og store donationer er fradragsberettigede

- Hver gang du donerer en skattefri gave på 100 kroner, kan du spare ca. 26 kroner i skat

- Gaver, der specifikt går til forskning, har ingen øvre grænse for fradrag. Så at give en skattefri gave til forskning kan give betydelige skattefordele

Hvordan din organisation kan blive godkendt til at modtage skattefri gave-donationer

For at en organisation kan modtage en skattefri gave og tilbyde skattemæssige fordele til donorer, skal den først godkendes af Skattestyrelsen. Her er hvad du skal vide:

- Foreningen skal have en årlig indtægt på minimum 150.000 kroner

- Minimum 100 personer skal årligt donere mindst 200 kroner som en skattefri gave

- En demokratisk valgt bestyrelse er et krav

- Mindst 300 medlemmer skal betale kontingent

- Organisationen skal have base i Danmark eller et andet EU/EØS-land

Gaver fra uden for EU: Skatteregler du skal kende

At modtage en gave fra uden for EU kan medføre ekstra afgifter. Men hvad betyder det egentlig, når man taler om en “skattefri gave”?

Hvis du får en fysisk gave sendt fra et ikke-EU-land og den har en værdi på mere end 360 kroner, kan det påvirke, om det er en reel skattefri gave:

Moms på gaver fra udlandet over 360 kroner er 25% af gavens samlede værdi, inklusive fragt

Den generelle toldsats er typisk 2,5% for varer med en værdi under 5.250 kroner (eksklusiv tobaksprodukter)

Når du får en skattefri gave fra et land uden for EU, vil transportfirmaet ofte håndtere told- og momsprocesserne. Særlige regler gælder, hvis gaven indeholder vin, spiritus, tobak eller parfume.

Salg af virksomhed, opkøb & fusioner

Få en gratis vurderingsberetning af din virksomhed.

FAQ

Hvordan fungerer skattefri gaver til ansatte fra arbejdsgiveren?

Gaver og personalegoder til ansatte er afgifts- og skattefrie op til 1.400 kroner inkl. moms pr. år (2025-tal). Pengegaver og nogle gavekort er dog altid skattepligtige.

Hvilke skatteregler gælder for firmajulegaver?

Firmajulegaver er skattefrie op til 900 kroner (2025-tal). Tingsgaver inden for dette beløb tæller med i den årlige 1.400 kroners grænse. Hvis den samlede værdi af alle gaver overskrider 1.400 kroner, skal hele beløbet beskattes.

Hvordan fungerer skattefri gaver til velgørende foreninger?

Både private og virksomheder kan få skattefradrag ved donationer til godkendte velgørende foreninger, organisationer og forskningsinstitutioner. Det er dog vigtigt at foreningen er godkendt af Skattestyrelsen for at fradrag kan opnås.

Hvad sker der, hvis jeg modtager en gave fra uden for EU?

Modtager du en fysisk gave fra en person uden for EU med en værdi over 360 kroner, skal der betales moms og eventuelt told. Dette gælder uanset om gaven er fra familie, venner eller andre.

4.8/5 af 60+ tilfredsstillede kunder

Del den her: