4.6/5 af 60+ tilfredsstillede kunder

Grundskyldspromillen i 2025

Med de nylige ændringer i 2024 er der sket ændringer i måden, vi opgør og betaler disse skatter på. Disse ændringer kan have stor betydning for din økonomi, uanset om du allerede ejer ejendom, overvejer at købe, eller driver en virksomhed.

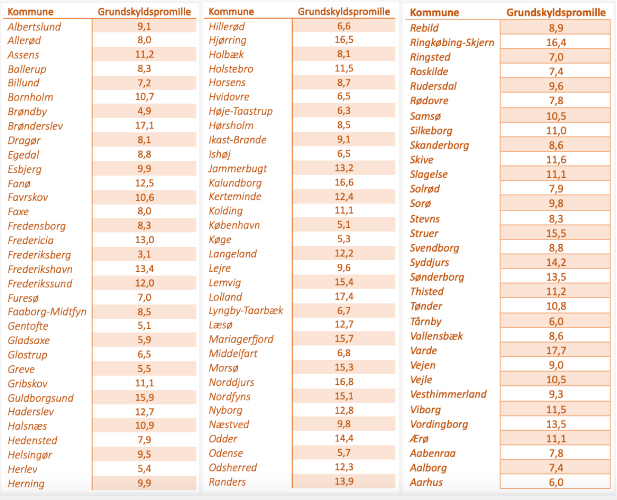

I dette blogindlæg dykker vi ned i detaljerne: Hvad er ejendomsværdiskat og grundskyld? Hvordan beregnes de, og vigtigst af alt, hvad betyder de nye regler for dig? Desuden kan du finde en let oversigt over grundskyldspromillen i din kommune.

Vi har hjulpet over 1200+ danske virksomheder

To typer boligskat

Som ejer af en bolig er du underlagt to hovedtyper af boligskat:

- Ejendomsværdiskat

- Grundskyld

Disse skatter beregnes baseret på en promillesats af din senest offentliggjorte ejendomsvurdering. Før beregningen af skatterne finder sted, reduceres din vurdering dog med 20%. Denne nedjustering er resultatet af et etableret forsigtighedsprincip, der anerkender og kompenserer for den iboende usikkerhed, der er forbundet med vurdering af ejendomme.

Grundskylden, som du betaler, er beregnet som en promille af værdien af din ejendoms grund i dens ubebyggede tilstand. Dette beløb, kendt som “grundskyldspromillen”, fastsættes af den kommune, hvor ejendommen er beliggende.

De nye boligskatteregler - 2025

Sidste år, 2024, træder der nye regler for boligbeskatning i kraft. Disse ændringer fører til reducerede satser for ejendomsværdiskat samt til nedsatte gennemsnitlige grundskyldspromiller i de fleste kommuner. Det er værd at bemærke, at de kommunale grundskyldspromiller for 2025 ikke vil opleve stigninger i perioden fra 2021 til 2028.

Dette sker efter et bredt politisk flertal i Folketinget indgik aftalen “Tryghed om boligbeskatning” tilbage i 2017. På denne side finder du dybdegående information om de ajourførte boligskatteregler og en gennemgang af, hvordan disse ændringer påvirker din boligskat fra og med 2024, og hvordan de er i dag i 2025.

Nedsættelse af skattesatser for ejendom og grund

Både ejendomsværdiskatten og grundskylden vil opleve en nedsættelse i deres satser. Din boligs ejendomsvurdering er fundamentet for beregningen af disse skatter. Mange boligejere vil finde, at deres nye ejendomsvurderinger, som begynder at blive udsendt fra september 2021, overstiger tidligere vurderinger fra årene 2011/2012. Dette skyldes primært den generelle stigning i boligpriser over de sidste par år. For at modvirke, at disse højere vurderinger fører til øget boligskat, er der truffet en beslutning om at sænke skattesatserne for både ejendomsværdiskat og grundskyld fra 2024.

Har du nogle spørgsmål eller bare brug for hjælp?

4.8/5 af 60+ tilfredsstillede kunder

Beskyttelse mod skattestigninger trods værdistigning på ejendom

Selvom din ejendom skulle have oplevet en markant værdistigning, vil dette ikke resultere i en højere boligskat på grund af de justerede lavere skattesatser. Skulle du alligevel stå overfor en potentiel skattestigning, vil der blive indført en skatterabat, der sikrer, at din boligskat ikke forhøjes i 2024 sammenlignet med, hvis de tidligere regler fra 2023 var fortsat. Det er vigtigt at bemærke, at denne skatterabat ikke gælder for nye boligkøbere fra 2024, da disse købere vil have mulighed for at tilpasse deres økonomi efter de opdaterede skatteregler.

Mulighed for indefrysning af skattestigninger

Fra 2024 og fremefter vil både ejendomsværdiskatten og grundskylden blive justeret i takt med vurderingerne af din bolig og grund. Dette betyder, at hvis din ejendoms vurdering falder, vil din skattebyrde ligeledes reducere. Omvendt, hvis værdien af din bolig stiger, hvilket medfører en højere boligskat, vil du have muligheden for at indefryse denne stigning. Indefrysningen tillader dig at udskyde betalingen af en del af din boligskat, hvilket forhindrer en pludselig stigning i din skatteregning. Dette indefrosne beløb vil senere blive opgjort ved salg af din ejendom. Alternativt kan du vælge at betale eventuelle stigninger i boligskatten løbende, således at du undgår en stor engangsbetaling.

Reduktion af grundskyldspromillen i 2024

I 2024 vil der ske en betydelig nedsættelse af grundskyldspromillen på tværs af alle danske kommuner. Denne ændring er et resultat af en ny politisk beslutning, der sikrer, at det samlede skatteprovenu for kommunerne ikke øges som følge af stigende ejendomsvurderinger. Dette indebærer, at de kommuner, som oplever de mest betydelige stigninger i ejendomsvurderinger, også vil se de mest markante nedskæringer i deres grundskyldspromille.

Fra og med 2024 vil den gennemsnitlige grundskyldspromille i Danmark blive reduceret betydeligt; fra det nuværende niveau på 27 promille til et gennemsnit på 7,4 promille. Denne ændring vil påvirke boligejere positivt ved at sænke den årlige omkostning forbundet med grundskyld. Du kan finde den specifikke grundskyldspromille for 2025 i din kommune for at se, hvordan ændringen påvirker dig direkte.

Overblik over ændringer i kommunale grundskyldspromiller for 2024, 2025, 2026, 2027 og 2028

Fra 2024 til 2028 vil de kommunale grundskyldspromiller være underlagt de nye skatteregler, der sikrer en mere retfærdig og ensartet beregning baseret på de nyeste ejendomsvurderinger. Dette skridt mod en mere retvisende og balanceret fastsættelse af grundskylden understøtter en fair beskatning, mens det samtidig respekterer principperne om kommunal autonomi og lokal økonomistyring. Denne periode vil være præget af tilpasninger og justeringer for at sikre, at alle boligejere behandles retfærdigt under de nye regler.

Indvirkningen på erhvervslivet

Grundskyld er en fast omkostning, som påvirker alle ejere af fast ejendom, herunder erhvervslivet, private boligejere samt land- og skovbrug. Ændringer i grundskyldssatserne har derfor en bred effekt på både skattetryk og driftsomkostninger på tværs af forskellige sektorer. Især i visse kommuner, primært i hovedstadsområdet, er der en yderligere skat i form af dækningsafgift, som kan pålægges erhvervsejendomme. Denne afgift varierer fra 0 til 10 promille og bidrager til yderligere finansielle byrder for erhvervslivet.

Fra 2021 er der indført et loft over denne dækningsafgift, som er en del af en større skattereform, der sigter mod at gøre beskatningen mere forudsigelig og retfærdig. Dette loft vil være gældende frem til 2029 og er designet til at beskytte erhvervslivet mod pludselige stigninger i skattebyrden.

En betydelig nyskabelse er muligheden for kommunerne til at fastsætte en specifik grundskyldssats for produktionsjord, som kan variere fra 1,2 til 7,2 promille, uafhængigt af den almindelige grundskyldssats. Dette giver en større fleksibilitet og kan være med til at støtte specifikke erhvervsområder eller landbrugsformer. De gældende satser for produktionsjord er også begrænset af et maksimalt loft, som sikrer, at beskatningen ikke overstiger niveauet fra 2023 inden for perioden op til og med 2028.

I et større perspektiv forventes erhvervslivets andel af de lettelser i ejendomsskatter at beløbe sig til cirka 1,3 milliarder kroner, efter justeringer for økonomisk tilbageløb og ændringer i adfærdsreaktioner. Det er vigtigt at påpege, at de nuværende reformer ikke direkte adresserer de forventede stigninger i dækningsafgiften, som kunne opstå på grund af et øget beskatningsgrundlag i de kommende år, hvilket kan udgøre en fremtidig udfordring for erhvervslivet.

Salg af virksomhed, opkøb & fusioner

Få en gratis vurderingsberetning af din virksomhed.

FAQ om Boligskat og Grundskyldspromille 2025

Hvad består boligskatten af, og hvordan beregnes den?

Boligskatten i Danmark består af to primære dele: ejendomsværdiskat og grundskyld. Ejendomsværdiskatten er en skat på værdien af din bolig, mens grundskylden er en skat på værdien af den grund, din bolig står på. Før beregningen af disse skatter tillader lovgivningen et fradrag på 20 % af ejendommens vurdering som en del af forsigtighedsprincippet. Grundskylden beregnes specifikt som en promille af din grunds vurderede værdi, fastsat af din kommune.

Hvad er de nye ændringer i boligskattereglerne fra 2024?

Fra 2024 indførtes der nye regler for boligskat, som indebærer sænkede satser for ejendomsværdiskat og en generel reduktion af grundskyldspromiller i de fleste kommuner. Dette sker som følge af et politisk forlig med formålet om at skabe tryghed omkring boligbeskatning. De ændrede regler forhindrer også kommunerne i at hæve grundskyldspromillen fra 2021 til 2028.

Hvordan påvirkes jeg, hvis min ejendomsvurdering er steget?

Hvis din ejendomsvurdering er steget, vil de nye lavere skattesatser generelt forhindre en stigning i din samlede boligskat. Skulle du alligevel stå til at betale mere i skat pga. en værdistigning, vil en skatterabat blive anvendt, så din boligskat ikke stiger i 2025 sammenlignet med 2023-reglerne. Dette sikrer, at eksisterende boligejere ikke straffes for værdistigninger under de nye regler.

Hvordan ændrede grundskyldspromillen ændre sig i 2024?

I 2024 skete der en generel sænkning af grundskyldspromillerne på tværs af alle danske kommuner. Dette er resultatet af en politik, der sikrer, at det samlede skatteprovenu fra grundskyld ikke stiger på grund af højere ejendomsvurderinger. Den gennemsnitlige grundskyldspromille vil falde betydeligt, hvilket afspejler en landsgennemsnitlig reduktion til fordel for boligejerne.

Hvordan påvirker de nye skatteregler erhvervslivet?

De nye skatteregler har også betydning for erhvervslivet, da alle grundejere, herunder virksomheder, betaler grundskyld. Der er indført specifikke ændringer for erhvervsejendomme, såsom justering af dækningsafgiften og muligheden for at fastsætte særlige grundskyldssatser for produktionsjord. Disse tiltag er designet til at moderere det økonomiske pres på erhvervslivet og sikre en mere forudsigelig skattebyrde fremover.

4.8/5 af 60+ tilfredsstillede kunder

Del den her: