4.6/5 af 60+ tilfredsstillede kunder

Forskud på arv

At give et forskud på arv, der også er kendt som et arveforskud, er en proces, hvor en person beslutter at overføre dele af sin arv til en eller flere udpegede arvinger før personens død. Denne praksis kan være fordelagtig i adskillige situationer, som vi gennemgår i dette indlæg.

Vi har hjulpet over 1200+ danske virksomheder

Hvad er et forskud på arv?

Et forskud på arv involverer en handling, hvor en person, der endnu ikke er afdød, vælger at overdrage en del af sin fremtidige arv til sine arvinger. Dette adskiller sig fra en almindelig gave, idet et forskud på arv vil blive trukket fra den samlede arv, som arvingen tildeles efter arveladerens død.

Den primære fordel ved at give et forskud på arv er muligheden for at støtte dine arvinger økonomisk, mens du stadig er i live. Dette kan sikre, at midlerne anvendes på en måde, du finder hensigtsmæssig, og at du kan opleve glæden ved at se dine arvinger drage nytte af arven.

Forskud på arv er særligt nyttigt i situationer, hvor der måske er behov for at yde økonomisk hjælp til et familiemedlem. For eksempel, hvis du har flere børn og et af dem står over for økonomiske udfordringer eller har brug for startkapital til en forretningsidé, kan et arveforskud være en ideel løsning. Dette tillader ikke kun at hjælpe det pågældende barn men også at sikre, at der ikke skabes økonomisk ulighed mellem søskende, da forskud på arv vil blive modregnet i den fremtidige arv.

Konkret eksempel på forskud på arv

Lad os tage et konkret eksempel for at illustrere, hvordan et forskud på arv kan anvendes i praksis. Forestil dig en familiefar ved navn Lars, som har to børn, Camille og Sanne. Lars ønsker at hjælpe Camille økonomisk i forbindelse med købet af hendes første lejlighed, men han er også opsat på at behandle sine børn retfærdigt og lige.

For at opnå dette, beslutter Lars at give Camille et forskud på arv på 200.000 kr. Når Lars senere går bort, efterlader han en arv på i alt 400.000 kr. Med hensyn til arveforskuddet skal den samlede arv nu betragtes som værende 600.000 kr., fordi Camilles forskud på arv på 200.000 kr. tilføjes til den oprindelige arvesum.

Herefter er planen, at arven skal fordeles ligeligt mellem de to søskende, således at både Camille og Sanne står til at modtage 300.000 kr. hver. Da Camille allerede har modtaget 200.000 kr. som forskud på arv, trækkes dette beløb fra hendes del af den endelige arv. Dette betyder, at Camille vil modtage yderligere 100.000 kr., mens Sanne modtager de fulde 300.000 kr. fra arven. På denne måde sikres det, at begge søskende samlet set har modtaget den samme arv på 300.000 kr. hver.

Dette eksempel på forskud på arv viser, hvordan forældre kan bruge denne metode til at hjælpe deres børn økonomisk, mens de stadig sørger for, at arven fordeles retfærdigt mellem arvingerne. Det er en praktisk løsning, der kan anvendes i mange forskellige familiekonstellationer, og som bidrager til at opretholde harmoni og retfærdighed i familieforholdet.

Hvem kan man give et forskud på arv?

For at kunne give et forskud på arv, er det en forudsætning, at modtageren allerede er en arving ifølge arvelovgivningen, eller at personen er specifikt nævnt som arving i dit testamente. Dette inkluderer dine direkte efterkommere såsom børn og børnebørn, der ofte betegnes som livsarvinger. Alternativt kan du have bestemt i dit testamente, at andre personer, såsom nære venner eller stedfamilie, skal modtage en del af din arv.

Hvad er afgiftsreglerne for forskud på arv?

Når det kommer til spørgsmålet om afgift på forskud på arv, er det vigtigt at være opmærksom på de gældende skatteregler, da disse kan påvirke både giver og modtager økonomisk. Ligesom med gaver, er forskud på arv underlagt reglerne for gaveafgift, hvilket betyder, at nogle modtagere kan nyde godt af afgiftsfrihed under visse betingelser, mens andre må betale en afgift.

For eksempel er din ægtefælle berettiget til at modtage et forskud på arv af enhver størrelse uden at skulle afregne gaveafgift. Dette udvider mulighederne for par til at planlægge deres økonomi og arveforhold uden skattemæssige bekymringer.

For dine direkte efterkommere, herunder børn, stedbørn, og plejebørn, der har haft fælles bopæl med dig i mindst fem år, samt din samlever, som du har boet sammen med i over to år, gælder det, at de kan modtage op til 76.900 kr. afgiftsfrit pr. år i 2025. Beløb derover vil være underlagt en gaveafgift på 15%. Dette giver en god lejlighed til at støtte dine nærmeste med mindre økonomiske beløb regelmæssigt uden afgiftsmæssige konsekvenser.

Yderligere kan du give dine svigerbørn op til 25.900 kr. afgiftsfrit årligt. Hvis forskud på arv til svigerbørn overstiger denne grænse, vil det overskydende beløb blive beskattet med 15% i gaveafgift. Bedsteforældre og stedforældre kan også modtage op til 74.100 kr. årligt uden afgift, hvor overskydende beløb vil blive beskattet med en højere sats på 36,25%.

Det er vigtigt at bemærke, at alle andre arvinger, som ikke falder ind under de nævnte kategorier, skulle betale almindelig indkomstskat af det beløb, de modtager som forskud på arv.

Hvordan giver man et forskud på arv?

Selvom Arveloven ikke stiller specifikke krav til formen, når et forskud på arv gives, er det stærkt anbefalet at formalisere aftalen gennem en skriftlig kontrakt. En sådan fremgangsmåde sikrer klarhed og kan forebygge misforståelser mellem parterne. En skriftlig aftale om forskud på arv, ofte kaldet en arveforskudskontrakt, er afgørende for at dokumentere intentionerne bag transaktionen og undgå eventuelle tvister om, hvorvidt der er tale om et forskud på arv eller en simpel gave.

Dette skridt er især vigtigt i situationer, hvor arveladeren ønsker at sikre en retfærdig fordeling af sin arv, uden at nogle arvinger får uretmæssig fordel. Hvis et beløb, der er givet som forskud på arv, fejlagtigt bliver betragtet som en gave, vil det ikke blive modregnet i den fremtidige arvefordeling, hvilket potentielt kan skabe ubalance mellem arvingerne. Uden en skriftlig dokumentation kan en domstol uden yderligere beviser antage, at der er tale om en gave, hvilket kan forvride arveladerens oprindelige intentioner.

For at styrke den juridiske holdbarhed af en sådan aftale anbefales det også, at både arvelader og arvemodtager rådfører sig med juridiske eksperter, der kan sikre, at alle aspekter af aftalen overholder gældende lovgivning og praksis. Det kan også være gavnligt at få aftalen noteret eller registreret hos en advokat for yderligere at understøtte dens gyldighed.

Ligesom det er vigtigt at søge vejledning hos juridiske eksperter vedrørende forskud på arv, er det vigtigt at konsultere med rådgivere som bogholdere og revisorer for revisionsrelaterede behov. Stadsrevisionens team af erfarne revisorer er eksperter i at udarbejde og evaluere dine finansielle rapporter for at sikre, at de præcist afspejler din virksomheds eller din personlige økonomiske situation. Vi påtager os ansvaret for, at dine økonomiske dokumenter ikke blot er korrekte, men også indleveres rettidigt og korrekt til Erhvervsstyrelsen. Dette hjælper med at skærme dig mod mulige bøder og andre juridiske komplikationer

Ønsker du professionel hjælp til f.eks. dit regnskab?

Kontakt os – en af Danmarks bedst bedømte regnskabsvirksomheder – for hjælp.

4.8/5 af 60+ tilfredsstillede kunder

I visse situationer kan det også være relevant at overveje muligheden for et arveafkald, hvor en potentiel arving på forhånd fraskriver sig retten til arv fra en bestemt person. Arveafkaldet er en formel erklæring, som ligeledes bør udformes og håndteres med juridisk bistand for at sikre, at alle parter forstår konsekvenserne af sådan en aftale.

Hvad er forskellen på et forskud på arv og en gave?

Et forskud på arv er vigtigt for en forudbetaling af den arv, som en arving er berettiget til at modtage. Denne form for overførsel er særligt relevant i arveplanlægningen, da det beløb, der gives som forskud på arv, senere vil blive modregnet i den samlede arv, når arveladeren er gået bort. Dette betyder, at hvis en arving modtager et forskud på arv, vil dette beløb blive trukket fra deres endelige arveandel. Formålet hermed er at sikre en retfærdig og ligelig fordeling af arven blandt alle arvinger, således at hver arving i sidste ende modtager en lige stor del af arven, uanset tidligere modtagne forskud.

I modsætning hertil står en gave, som er en overførsel af værdi uden forventning om tilbagebetaling eller modregning i fremtidig arv. Gaver gives typisk uden den forventning, at de vil blive trukket fra i en senere arvefordeling. Hvis du ønsker at give en gave, er det ofte en god idé at dokumentere dette gennem et gavebrev, især når værdierne er betydelige. Dette sikrer, at der ikke opstår forvirring om givernes intentioner, og at der ikke senere kan rejses tvivl om, hvorvidt det var meningen, at beløbet skulle fratrækkes i arven.

Gavebreve kan også hjælpe med at klargøre skattemæssige forhold, da gaver afhængig af modtagerens relation til giveren og beløbets størrelse kan være underlagt gaveafgift, mens forskud på arv, som nævnt, vil blive modregnet i den arv, arvingen modtager.

Hvilke former for forskud på arv findes der?

Forskud på arv kan omfatte en stor gruppe af værdigenstande udover de oftest anvendte kontante midler. Mulighederne for, hvad der kan indgå som forskud på arv, er mange og inkluderer typisk værdifulde personlige ejendele såsom møbler, antikviteter, smykker, kunstværker, køretøjer, værdipapirer som aktier og obligationer, samt pantebreve. Det er også muligt at inkludere eftergivelse af gæld som en del af et forskud på arv. Imidlertid er det vigtigt at bemærke, at fast ejendom ikke kan overdrages som forskud på arv under disse vilkår.

Hvorfor skal jeg lave en aftale om forskud på arv?

At formalisere et forskud på arv gennem en skriftlig aftale giver væsentlige fordele for både arvelader og arving. Denne dokumentation tjener som ubestrideligt bevis på, at der er tale om et forskud på arv frem for en simpel gave. En sådan aftale sikrer også, at alle vilkår omkring forskuddet er klart definerede, herunder hvem der er ansvarlig for eventuelle gaveafgifter, som kan opstå.

Desuden tilbyder en aftale om forskud på arv mulighed for at bestemme, at de overførte værdier skal være arvingens særeje. Dette betyder, at værdierne, uanset arvingens nuværende eller fremtidige ægteskabelige status, vil forblive hos arvingen selv i tilfælde af en separation eller skilsmisse, og ikke deles med ægtefællen. Dette kan være en vigtig overvejelse for arveladeren, der ønsker at sikre, at værdierne forbliver inden for den direkte familie eller som en beskyttelse for arvingen under bestemte omstændigheder.

Hvad er gaveafgift i forhold til forskud på arv?

Når du giver et forskud på arv, er det afgørende at være bevidst om mulige skattemæssige konsekvenser, herunder gaveafgift. Gaveafgift er en skat, der pålægges visse overførsler af værdier, afhængig af modtagerens relation til giveren og det overførte beløbs størrelse. At forstå disse regler kan hjælpe med at planlægge og optimere økonomiske gaver og forskud på arv, så de er både gunstige og lovlige.

Et forskud på arv kan overføres uden pålæggelse af gaveafgift, hvis det overførte beløb ikke overstiger de fastsatte afgiftsfrie grænser, eller hvis modtageren er ægtefællen til giveren. For 2025 er det afgiftsfrie beløb for forskud på arv fastsat til 76.900 kr. Dette beløb gælder for en række nære relationer, inklusiv børn, stedbørn, plejebørn (som har haft fælles bopæl med giveren i mindst fem år), og samlevende partnere (med sammenboende i mindst to år). Det betyder, at så længe det beløb, du giver som forskud på arv, ligger inden for disse grænser, vil der ikke være nogen gaveafgift involveret.

For svigerbørn er den afgiftsfrie grænse dog lavere, kun 26.900 kr. i 2025. Overskrides disse grænser, skal den overskydende del af beløbet beskattes med en given procentdel, hvilket repræsenterer gaveafgiften. Dette understreger vigtigheden af at overveje beløbets størrelse, når du planlægger at give forskud på arv til forskellige familiemedlemmer og nære relationer.

Det er også værd at bemærke, at gaveafgiften varierer afhængigt af relationen mellem giver og modtager samt størrelsen på det overførte beløb, der overstiger de afgiftsfrie grænser.

Kan jeg bruge forskud på arv til at give en skattefri gave?

Forskud på arv er en attraktiv mulighed for at overføre værdier til dine nærmeste på en skattefri måde, svarende til de gældende regler for gaver. I 2025 kan du, for eksempel, overføre op til 76.900 kr. skattefrit som et forskud på arv eller som en gave til din nærmeste familie, sammenlignet med 69.500 kr. i 2022. Dette faciliteter en strategisk fordel, hvor du kan minimere den fremtidige arveafgiftsbyrde på dine arvinger ved gradvist at overføre dele af din formue.

Ønsker du at undersøge mulighederne for at forbedre din virksomheds skattesituation og opnå skattemæssige besparelser? Hos Stadsrevisionen ved vi, at hver eneste krone er vigtig i drift af en virksomhed. Derfor tilbyder vi tjenester inden for skatteoptimering, der kan reducere din virksomheds skattebelastning gennem lovlige og effektive metoder.

Ønsker du skræddersyet hjælp til skatteoptimering af din virksomhed?

Kontakt Stadsrevisionen for hjælp med certificeret og specialiseret faglighed.

Et forskud på arv kan derfor effektivt benyttes som en skattefri gave, forudsat at det enkelte beløb, du giver, holder sig inden for de årlige skattefrie grænser. Dette er en almindelig praksis blandt mange, som ønsker at reducere det samlede skattepres på deres arvinger, når tiden kommer til, at arven skal fordeles. Ved at give forskud på arv løbende, kan du sikre, at dine arvinger modtager dele af deres arv forud for din bortgang, hvilket kan lette den økonomiske byrde og potentielt reducere den mængde arveafgift, der senere skal betales.

Har du allerede givet forskud på arven?

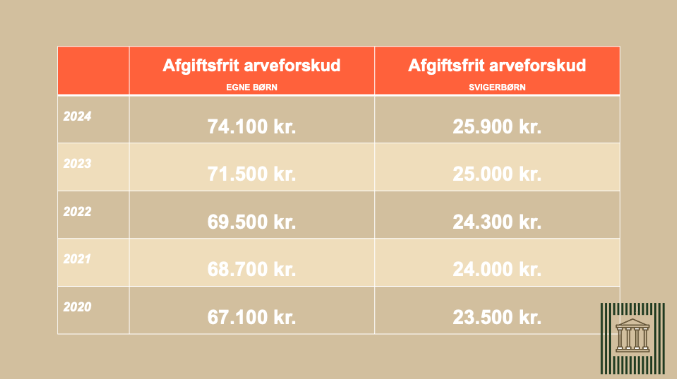

Hvis du i forvejen har givet forskud på arven og ikke er klar over,, hvorvidt det har overskredet beløbsgrænsen for afgiftsfrie beløb, kan du se det afgiftsfrie beløb for de forgangne år her:

Kan jeg bruge et rentefrit familielån som alternativ til forskud på arv?

Rentefrie familielån repræsenterer et praktisk alternativ til forskud på arv eller traditionelle gaver inden for familien. Kendt også som anfordringslån, tillader denne form for lån, at familiemedlemmer kan overføre økonomiske midler til hinanden uden at pådrage sig gaveafgift, hvilket effektivt undgår omkostninger forbundet med arveafgift.

Rentefrie familielån er især nyttige i situationer, hvor forældre ønsker at støtte deres børn økonomisk, eksempelvis ved at hjælpe med finansieringen af en bolig. I sådanne tilfælde overdrager forældrene typisk penge til barnet gennem et gældsbrev. Dette gældsbrev betyder, at barnet juridisk set skylder pengene tilbage til forældrene, men uden krav om regelmæssige afdrag. Det særlige ved et rentefrit familielån er, at der ikke pålægges renter, og barnet er ikke forpligtet til at afdrage lånet på en fastlagt plan.

En vigtig detalje ved rentefrie familielån er, at lånet kan opsiges med relativt kort varsel, typisk med 14 dages varsel. Dette giver långiveren – oftest forældrene – mulighed for at tilbagekalde lånet, hvis de skulle ønske det, hvilket kan være en fordel i visse familiedynamikker eller økonomiske situationer.

Denne form for lån kan være en fordelagtig løsning for familier, der ønsker at undgå de skattemæssige byrder, som normalt følger med direkte økonomiske gaver eller forskud på arv.

Salg af virksomhed, opkøb & fusioner

Få en gratis vurderingsberetning af din virksomhed.

FAQ om forskud på arv

Hvor meget må man få i forskud på arv?

Størrelsen på et forskud på arv kan variere, men det er vigtigt at overveje de skattemæssige konsekvenser og arvelovens regulativer. Der er ikke nogen fastsat øvre grænse for, hvor meget du kan give i forskud på arv, så længe det samlet set ikke overstiger den arv, arvingen ville være berettiget til efter arveladerens død. Det er dog afgørende, at alle transaktioner registreres nøje for at sikre en retfærdig og jævn fordeling af den samlede arv.

Hvordan betales SKAT af forskud på arv?

SKAT af forskud på arv afhænger af beløbets størrelse og modtagerens relation til giveren. For nære familiemedlemmer som børn og ægtefæller er der et afgiftsfrit beløb, som for 2025 er fastsat til 76.900 kr. Beløb, der overstiger denne grænse, kan være underlagt en gaveafgift. Det er vigtigt at rådføre sig med en skatterådgiver for at forstå de fulde skattemæssige konsekvenser af et forskud på arv.

Hvordan giver man et forskud på arv?

For at give et forskud på arv, anbefales det at oprette en formel skriftlig aftale, som tydeligt dokumenterer, at der er tale om forskud på arv og ikke en gave. Dette sikrer, at der ikke opstår tvivl om arveladerens intentioner, og det hjælper med at forebygge potentielle familiekonflikter. Aftalen bør indeholde detaljer som beløbets størrelse, modtagerens navn, og hvordan dette forskud på arv vil blive modregnet i den fremtidige arvefordeling.

Hvad er forskellen på en gave og et forskud på arv?

Den primære forskel mellem en gave og et forskud på arv ligger i, hvordan værdierne håndteres i arvefordelingen. Mens en gave er en endelig overdragelse af værdier uden forventning om tilbagebetaling eller modregning, vil et forskud på arv blive modregnet i modtagerens samlede arv fra arveladeren. Dette sikrer en mere balanceret og retfærdig fordeling af arven blandt alle arvinger.

Kan forskud på arv påvirke andre arvingers andel?

Ja, et forskud på arv kan påvirke hvordan den samlede arv fordeles blandt arvingerne. Når et forskud på arv gives til en arving, vil dette beløb blive trukket fra den arv, arvingen ellers ville modtage efter arveladerens død. Dette sikrer, at alle arvinger, på trods af at nogle måske modtager forskud på arv, ender med at modtage en fair andel af den samlede arv, hvilket hjælper med at bevare familiens harmoni og retfærdighed i arvefordelingen.

4.8/5 af 60+ tilfredsstillede kunder

Del den her: